天风证券:给予口子窖买入评级

来源:证星研报解读

2025-08-23 13:25:19

天风证券股份有限公司张潇倩,谢文旭近期对口子窖进行研究并发布了研究报告《结构下移拖累业绩,大众消费修复或利好后续表现》,给予口子窖买入评级。

口子窖(603589)

【业绩】2025Q2公司实现营业收入/归母净利润/扣非归母净利润分别为7.21/1.05/0.91亿元(yoy:-48.48%/-70.91%/-73.41%)。

受消费环境叠加基数影响,高档酒收入占比下滑明显。

25Q2高档白酒/中档白酒/低档白酒营业收入6.57/0.12/0.29亿元(yoy:-49.64%/-7.68%/+7.49%),占比分别同比变动-2.90/+0.73/+2.16pct至94.14%/1.68%/4.18%,高档白酒占比下滑较多或主因:①禁酒令实施下,部分消费场景减少对中高档酒销售造成影响;②“兼系列”中的中档偏低价位带的产品动销较好,而高端“兼系列”产品动销不及预期(具体体现:兼5、兼6、兼8产品价格稳定在公司指导价格体系,兼10、兼20价格略低于指导价格)。

受政策影响,Q2省内下滑幅度更大。

25Q2省内/省外营收分别为5.15/1.83亿元(yoy:-54.01%/-18.57%),占比分别同比变动-9.50/+9.50个百分点至73.81%/26.19%。省内下滑幅度较大或主因:①安徽Q2政策趋严明显影响动销;②24Q2兼8推广效果较好;25Q2省内/省外经销商数量环比分别净+25/+25家至536/546家,商均规模分别同比-57.18%/-18.13%至96.09/36.89万元/家。

结构下移带动毛利率下移,公司主动释放渠道压力。

25Q2公司毛利率/净利率较上年同期变动-9.86/-11.18个百分点至65.18%/14.51%,毛利率下降主因产品结构下行。①费用:25Q2公司销售费用率/管理费用率(包含研发费用率)/财务费用率同比变动-0.59/+4.85/+0.01个百分点至18.20%/12.76%/-0.07%。②预收:25Q2末合同负债环比/同比变动+0.28(24Q2:-0.58)/-0.19亿元至2.98亿元,25Q2公司合同负债环比提升,或主因弱环境下,公司合理控制渠道库存,并维护渠道价盘。③现金流:25Q2公司经营性现金流-1.37亿(同比由正转负)。

投资建议:我们认为25Q2在禁酒令下,公司主动出清渠道风险,缓解渠道压力,预计伴随着政策放松,安徽省内白酒需求或有望逐步边际改善,利好后续公司弹性表现。考虑到25年白酒行业大环境情况,我们调整盈利预测,预计2025-2026年公司归母净利润分别为13.03/13.51亿元(前值:19.24/21.50亿元),新增27年盈利预测值14.37亿元,对应增速分别为-21%/4%/6%,维持“买入”评级。

风险提示:宏观经济复苏不及预期;行业竞争加剧;动销不及预期

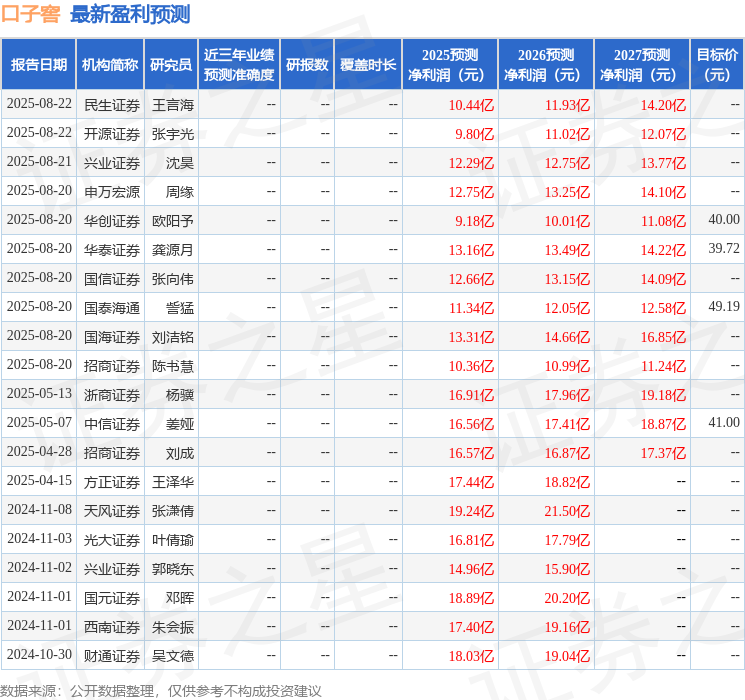

最新盈利预测明细如下:

该股最近90天内共有11家机构给出评级,买入评级5家,增持评级5家,中性评级1家;过去90天内机构目标均价为43.47。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。

证星研报解读

2025-08-23

证星研报解读

2025-08-23

证星研报解读

2025-08-23

证星研报解读

2025-08-23

证星研报解读

2025-08-23

证星研报解读

2025-08-23

证券之星资讯

2025-08-23

证券之星资讯

2025-08-22

证券之星资讯

2025-08-22