敏芯股份连亏三年,支柱业务收入滑坡,低毛利困局难解,首发募投项目尚未盈利

来源:证券之星资讯

2025-06-06 15:38:43

证券之星 李若菡

敏芯股份(688286.SH)于2024年交出了一份增收不增利的成绩单,公司归母净利润已连亏三年,累亏金额近2亿元。

证券之星注意到,在支柱业务声学传感器收入下滑的背景下,公司营收增长靠压力传感器业务的拉动,但这背后却是以价换量的结果。随着营收的增长,公司的存货同步攀升,导致公司现金流承压。同时,中间商环节挤压利润,导致公司的毛利率低于同行。亏损之下,公司大股东及高管接连减持的行为加剧了市场对公司发展前景的担忧。

目前,公司再抛新一轮定增计划,但公司前募集资金尚未使用完毕,且首发募投项目效益不佳的背景下,公司本轮融资的必要性存疑。

支柱业务收入下滑,压力传感器以价换量

2024年年报显示,敏芯股份全年实现营业总收入5.06亿元,同比增长35.71%;归母净利润为-3523.57万元,同比亏损有所收窄。实际上,自2022年起,公司便一直处于亏损状态,三年累计亏损金额为1.92亿元。

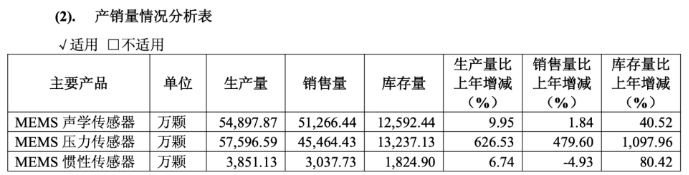

作为MEMS芯片供应商,公司目前主要产品线包括MEMS声学传感器、MEMS压力传感器和MEMS惯性传感器,产品主要用于消费电子、汽车和医疗领域。

证券之星注意到,敏芯股份2024年营收增长主要靠压力传感器业务的拉动。除了压力传感器业务之外,公司的声学传感器和惯性传感器业务均出现下滑。

其中,声学传感器是公司的营收支柱,为公司贡献近5成的收入。2024年,声学传感器实现营收为2.41亿元,同比下滑5.95%;惯性传感器实现营收为2368.63万元,同比下滑2.22%。

公司的压力传感器业务大幅增长的背后,是公司以价换量的结果。2024年,公司的MEMS压力传感器销量为4.55亿颗,同比实现大幅增长,但其产品单价为0.47元/颗,同比下滑56.75%。产品价格下滑影响了该业务的毛利率水平,压力传感器业务去年毛利率同比下滑了4.74个百分点,为27.16%。

除了传感器业务之外,公司于2024年新增了封测技术解决方案业务,但该业务体量较小,为2520万元,占总营收的比重不足5%。

证券之星注意到,敏芯股份存货规模随营收的增长同步攀升。2024年,公司的存货金额为2.41亿元,同比增长39%,增速高于营收的35.71%,占营收的比例达48%。同时,存货增长影响了公司的现金流表现。2024年,公司经营活动产生的现金流量净额为-3998.34万元,同比大降317%。

从盈利端来看,敏芯股份低毛利率的问题尚存。近年来,公司的毛利率整体呈下滑趋势,由2020年的35.48%降至2023年的16.81%。2024年,公司的毛利率虽回升至24.88%,但仍远低于同行圣邦股份的51.46%及纳芯微的32.7%。

这背后与公司的业务模式有关。虽然公司逐渐积累了知名的终端客户(如三星、小米、传音等)和品牌资源,但公司目前在智能手机、智能家居等领域的终端客户以ODM厂商为主,即手机厂商并未直接向公司采购,而是通过经销商向公司采购MEMS传感器产品,安装到其生产制造的产品上后再交付给手机厂商。

这意味着当ODM厂家利润空间有限时,敏芯股份作为更上游的供应商,其利润空间会被进一步压缩。业内人士指出,在成熟的消费电子产业链中,利润分配格局已十分明晰,品牌肯定占据绝大部分利润,上游厂商想实现业绩增长,只能压低毛利,推高营收,以价换量。

首发募投项目效益不佳,定增募资必要性存疑

年报发布当日,敏芯股份董事会审议通过了《关于提请股东大会授权董事会以简易程序向特定对象发行股票的议案》,公司拟向特定对象定增募资不超过3亿元。

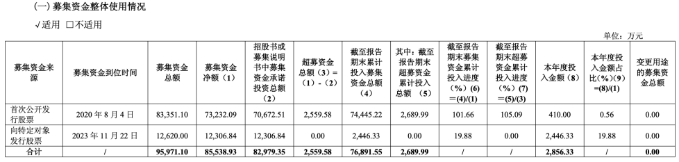

证券之星注意到,在此次定增之前,公司已通过IPO及2023年定增累计募集9.6亿元。然而,从公司前两次募投项目的实施情况来看,其IPO募投项目至今仍未实现盈利,而2023年定增涉及的募投项目目前尚未建设完成。

具体来看,2020年,敏芯股份IPO共募资8.34亿元,募集资金分别用于MEMS麦克风生产基地新建项目(以下简称项目一)、MEMS压力传感器生产项目(以下简称项目二)、MEMS传感器技术研发中心建设项目以及补流。

截至2024年年末,公司首发募投项目已全部结项,但项目一和项目二均未达到预期效益。年报显示,项目一和项目二累计实现效益分别为-9660.26万元、-3041.29万元,尚未实现盈利。

2023年,敏芯股份以简易程序定增募资1.26亿元,用于年产车用及工业级传感器600万只生产研发项目和微差压传感器研发生产项目。截至2024年年底,上述两个项目对应的投资进度分别为2.21%、28.38%,尚在建设中。

再结合资金状况来看,截至2025年一季度末,公司的资产负债率为13.89%,处于较低水平。公司在该季度的货币资金及交易性金融资产共计2.56亿元,而短期借款及一年到期内的非流动负债共为0.25亿元,尚可覆盖短期借款。

鉴于敏芯股份前两次募投项目或尚未实现盈利,或仍处于建设阶段,加之公司当前资金并不紧缺,公司此次融资的必要性存疑。

股价较高位跌超7成,大股东高管减持不断

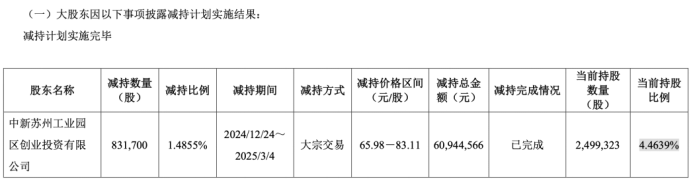

证券之星注意到,盈利能力不佳之下,敏芯股份大股东也在接连减持公司股票。

今年3月,公司发布股东减持股份结果公告,公司股东中新苏州工业园区创业投资有限公司(以下称“中新创投”)在去年12月至今年3月期间,通过大宗交易共减持公司83.17万股,减持比例为1.4855%,共套现6094.46万元。本次减持后,中新创投对敏芯股份的持股比例降至4.4639%,不再是公司5%以上股东。

这并非中新创投首次减持公司股份。在2021年及2022年,中新创投曾分别减持公司100万股股份、50万股股份,减持比例分别为1.8716%、0.8931%。

除了中新创投之外,公司曾经的第二大股东上海华芯创业投资企业(以下简称“华芯创投”)也曾减持过公司股份。2024年全年,华芯创投通过大宗交易共减持公司217.73万股股份,减持比例为3.89%。到了2024年年末,华芯创投的持股比例降为4.72%,不再是公司持股5%的股东。

证券之星注意到,2025年以来,华芯创投的减持行为仍在持续。截至2025年一季度末,华芯创投在该季度减持47.71万股股份,持股比例降至3.87%,位列公司第八大股东之位。

除了大股东减持之外,敏芯股份的高管也在减持公司股份。在2023年7月,公司两名高管董铭彦和钱祺凤均以集中竞价的方式减持合计减持5700股份,共套现36.9万元。

结合股价来看,敏芯股份上市当日(2020年8月10日)盘中创下249.9元/股的高位后,股价一路震荡下跌。截至6月6日收盘,公司股价报收67.27元/股,较高位已跌超7成。(本文首发证券之星,作者|李若菡)

证券之星观察

2025-06-07

证券之星观察

2025-06-07

证券之星企业动态

2025-06-07

证券之星企业动态

2025-06-07

证券之星企业动态

2025-06-07

证券之星企业动态

2025-06-07

证券之星资讯

2025-06-06

证券之星资讯

2025-06-06

证券之星资讯

2025-06-06