来源:证券之星资讯

2024-12-16 10:23:00

“经常用脑,多喝六个核桃”。这句广告语相信很多人都听过,凭借着大量的营销投入和精准踩中植物蛋白饮料市场这个发展快车道,六个核桃的母公司养元饮品(603156.SH)一度业绩腾飞,2018年上市当年,公司营收不仅重回80亿的规模,归母净利润更是达到历史高点28.37亿元。外界认为公司业绩将借助IPO步入新的增长周期,然而其交出的业绩答卷难言利好。由其是近两年,公司收入在60亿上下徘徊,归母净利润一路下行至2023年的不足14亿元。而在今年前三季度,养元饮品营收、净利润出现双降。

业绩虽然承压,但养元饮品并不缺钱。证券之星注意到,主业之外,养元饮品热衷于投资,从斥资上百亿元购买理财产品,到近年转向投资企业、私募基金产品,在主业增长乏力之下,公司似乎想通过投资来打造“第二增长曲线”,而从结果看并不理想。公司多项投资出现了亏损,例如在今年上半年,公司对瑞浦兰钧的投资达到了11.24亿元,但是投资亏损达到了3462.14万元。

核桃乳5年销量下滑超26万吨

养元饮品主营业务主要以核桃仁为原料的植物蛋白饮料的研发、生产和销售,其产品主要包括六个核桃系列和植物奶系列,其中六个核桃是公司的明星大单品,也是支撑公司业绩的核心收入来源,但近年来,六个核桃似乎越来越难卖了。

今年前三季度,养元饮品实现营收42.29亿元,同比下降7.81%,归属于上市公司股东的净利润为12.29亿元,同比下降4.69%。其中在今年第三季度,公司实现营收12.87亿元,同比下滑18.79%,归属于上市公司股东的净利润1.99亿元,同比大幅下降47.26%。

具体到产品端,2021年至2023年,占公司营收超9成的核桃乳产品实现的收入分别为:67.06亿元、56.45亿元和57.08亿元,分别较各期同比增长:53.6%、-15.82%和1.11%。而在今年上半年,公司收入同比下滑2.02%。证券之星注意到,即便排除2021年和2022年因疫情反复给核桃乳收入带来的波动,也不难判断出公司核桃乳产品收入端的业绩承压。

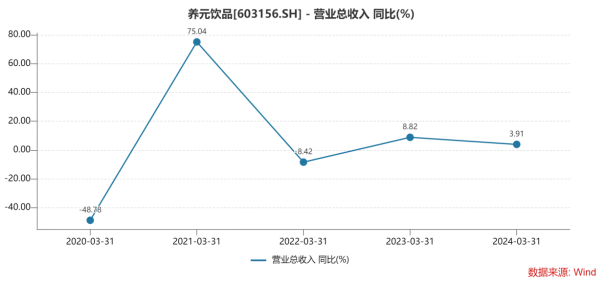

从消费场景角度看,每年春节前后,是“六个核桃”大卖的时期,2022一季度至2024年一季度,养元饮品收入分别同比增长:-8.42%、8.82%、3.91%,其中2022年的增幅系去年同期基数较低。对比同样是植物蛋白饮料上市公司的承德露露,其在前述各期的营收分别同比增长14.95%、2.08%和7.53%,总体上,承德露露的收入增长更加稳定。

养元饮品在上半年年报中解释称,其营收下滑主要原因是受市场消费需求下降影响。

证券之星注意到,市场需求下降只是公司收入下滑的原因之一。同样是今年上半年,承德露露实现营收16.34亿元,同比增长9.39%,其中公司的核心产品杏仁露系列上半年贡献了15.84亿元,同比增长8.68%。

而在销售端,养元饮品核桃乳2023年的销售量为59.33万吨,相较2018年的85.68万吨,5年间下降了26.33万吨。

主动变革难挽颓势

那么是哪些因素导致养元饮品陷入“成长烦恼”?

首先从市场空间看,据前瞻产业研究院数据显示,预测到 2026 年我国植物蛋白饮料市场规模超过 1400亿元。尽管市场空间大,但另据东吴证券研报,我国植物蛋白饮料零售规模在2014年前后达到阶段性高峰,此后一直呈缓慢回落趋势。

对比今年上半年尼尔森IQ数据,国内饮料行业保持着6.5%增速,其中植物蛋白饮品2024年上半年品类销售额增长5.6%,不仅低于饮料行业增速,也不及功能饮料(增长10.6%),即饮茶(增长19.5%)。

植物蛋白饮料的市场竞争也在加剧。在核桃乳市场,除了“六个核桃”占据一席之地外,承德露露、娃哈哈、伊利、蒙牛、三元、盼盼等均已推出核桃乳或类似产品,同质化的植物蛋白饮料产品使得消费者缺乏选择。而从消费端看,部分消费者仍认为植物蛋白饮料不如牛奶饮料营养,这阻碍了植物蛋白饮料的消费。

此外,对于像六个核桃、承德露露、椰树这样传统植物蛋白饮料品牌,如何用新的营销方式占据年轻消费者心智对企业而言亦至关重要。证券之星注意到,曾经,养元饮品采取如聘请节目主持人陈鲁豫做形象代言人、冠名《最强大脑》、《挑战不可能》等益智类电视节目等传统营销方式,帮助“六个核桃”打开了市场,公司业绩也驶入了高速增长期,但仅凭借这种传统营销打法无法为公司带来持续的业绩高增长。

随着公司近年业绩增速接近停滞,养元饮品也在缩减营销成本。2016年至2019年,公司销售费用均在10亿以上,而在2023年,公司销售费用降至7.37亿元。

主业增长疲态之下,养元饮品也在顺应“消费需求多元化”“新兴渠道崛起”等趋势,对产品风味、包装形式进行创新。养元饮品在今年上半年年报中称,先后推出利乐装六个核桃、红枣核桃乳、燕麦核桃乳、养元早餐豆奶等产品,围绕“直播、零食折扣、社群”等新兴渠道,大力度开展促销,创造市场增量。

截至目前,公司产品和渠道端的主动变革,尚未掀起业绩回暖的浪花。

投资“副业”能力平平

虽然主业增长承压,但是养元饮品并不缺钱,不仅不缺钱,如何使闲置资金利用效率最大化也困扰着公司。理财是公司近年尝试的方向之一。

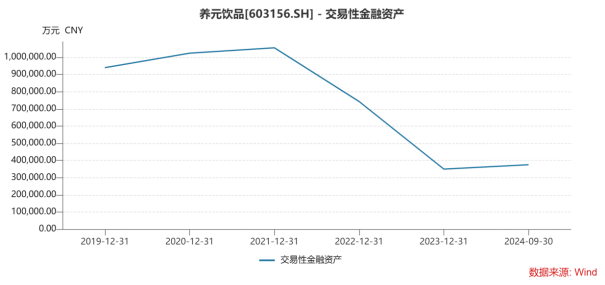

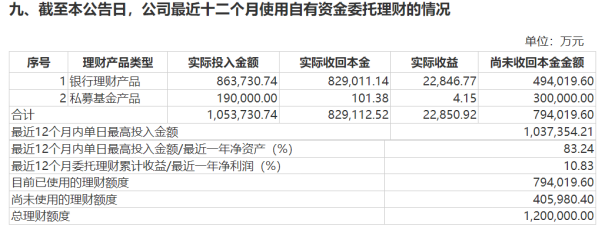

2019年至2022年,养元饮品交易性金融资产分别为:93.98亿元、102.38亿元、105.52亿元和74.26亿元,占总资产的比重分别为:62.2%、67.95%、66.43%和49.3%。

证券之星查找发现,前述交易性金融产品主要为公司购买的理财产品,公司自上市后也发布过大量关于使用闲置自有资金进行现金管理的进展公告,其理财产品种类涵盖银行理财产品、私募基金产品、金融债券产品等。而在收益率方面,养元饮品在2022年5月13日发布的公告中称,其最近一年投入理财产品金额合计105.3亿元,实际收益合计2.285亿元。以此计算的收益率约为2.17%。

截至今年前三季度,公司交易性金融资产降低至37.5亿元,期末现金及现金等价物余额为12.57亿元。

上市公司将闲置资金用于购买理财,风险较低,可有效提升资金利用效率,但公司仍需要专注主业。养元饮品常年将大体量的资金用于理财,一定程度上也反映出主业赚钱效应在减弱,公司寄希望于其他途径获取收入。

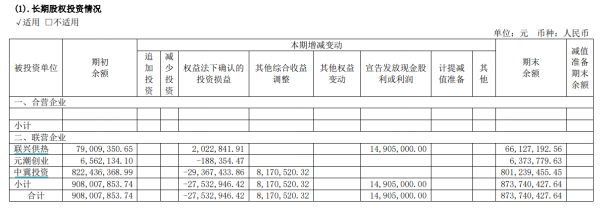

除投资理财外,今年前三季度,养元饮品长期股权投资和其他权益工具投资对应的金额分别为:7.69亿元和29.32亿元。拉长时间,2017年至2022年,公司每年长期股权投资额均超过10亿元。2022年至2023年,公司其他权益工具投资对应金额为9.63亿元和32.67亿元。

今年半年报显示,养元饮品长期股权投资主要包括对联兴供热、元潮创业和中冀投资这三家联营企业的投资。联兴供热主营供热及供冷设施的建设、运营及冷、热产品的销售;元潮创业和中冀投资均是国资私募基金。但公司现阶段的投资结果都不甚理想,上半年对元潮创业和中冀投资的投资都是亏损的,其中公司对中冀投资的亏损额度接近3000万元。

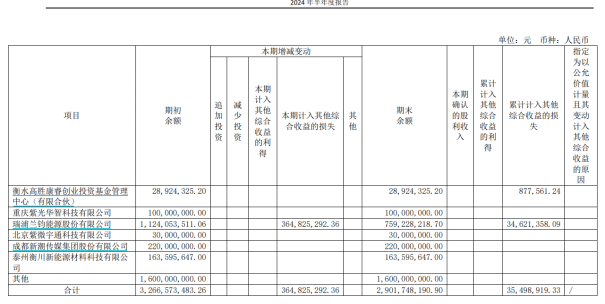

半年报中,其他权益工具投资项目下的投标的涵盖创投公司、科技企业、新能源企业还有传媒公司,其中公司对瑞浦兰钧能源股份有限公司的累计投资额达到11.24亿元,但公司累计计入其他综合收益的损失达到3462.14万元。

总体来看,伴随着主业增长渐显疲态,养元饮品依托大量的闲置资金,试图通过投资“副业”形成业绩第二增长点,但显然,公司在投资方面的业务能力平平。公司需要警惕投资风险,谨防因投资致使亏损。(本文首发证券之星,作者|吴凡)

证券之星资讯

2026-03-05

证券之星网站

2026-03-05

证券之星网站

2026-03-05

证星董秘互动

2026-03-05

证星董秘互动

2026-03-05

证星董秘互动

2026-03-05

证券之星资讯

2026-03-05

证券之星资讯

2026-03-04

证券之星资讯

2026-03-04