来源:证券之星资讯

2024-11-06 13:57:28

日前,杭州银行发布的2024年三季报显示,该行今年资产规模实现里程碑,站上了2万亿大关,增速也接近10%,同时前三季度业绩表现也较好,净利润增速上双。但在看似不错的经营效益之下,杭州银行的经营质量却需要认真审视。

证券之星注意到,杭州银行今年第三季度营业收入增速创下0.86%的历史新低,这也解释了前三季度总营收增速不及半年报时数据的原因。与此同时,该行净利润增速虽然数据不俗,但趋势上却是连续两个季度持续下降。

值得一提的是,截至今年前三季度,杭州银行不良率与年初持平,但不良贷款余额较年初却增加近8亿,且关注类贷款占比较年初大幅上升,总规模也突破了50亿大关。

资产里程碑下的营收“失速隐忧”

三季报显示,杭州银行实现营业收入284.94亿元,较上年同期增长3.87%,其中利息净收入182.73亿元,较上年同期增长3.87%;实现归属于公司股东净利润 138.70亿元,较上年同期增长18.63%

规模指标方面,2024年三季度末,公司资产总额20,177.81 亿元,较上年末增长9.58%,,突破了2万亿大关,实现新的里程碑。

其中,贷款总额9101.67亿元,较上年末增长12.77%,贷款总额占资产总额比例45.11%,较上年末提升1.28个百分点;负债总额18,850.92亿元,较上年末增长 8.96%;存款总额11,768.80亿元,较上年末增长12.59%。

虽然表面上杭州银行各项数据表现良好,但证券之星注意到,单看第三季度,杭州银行实现营收为91.55亿元,同比增长仅为0.86%,净利润增速也不及前两个季度,换言之,下半年该行的经营状况不如上半年。

具体来看,前三个季度中,杭州银行分别实现营业收入97.61亿元、95.79亿元、91.55亿元,同比增长3.5%、7.33%、0.86%;净利润51.33亿元、48.63亿元、38.73亿元,同比增长21.11%、18.97%、15.1%。

值得一天的是,2024年前三季度杭州银行实现手续费及佣金净收入29.28亿元,同比下降8.07%;反观投资收益,则达到了59.75亿元,同比增长27.9%。

这意味着,前三季度的投资收益是推动杭州银行业绩增长的主要动力。而在第三季度,该行投资收益为13.53亿,较2023年同期下降了20.31%,直接导致了该行营收增速明显下滑,这也证明了依赖投资收益的收入结构往往会遭遇较大的波动性。

资产质量现波动

出了业绩方面有隐性失速风险,杭州银行的资产质量也有明显的变化,几项关键指标有所波动,截至2024年三季度末,杭州银行不良贷款率0.76%,与上年末持平。

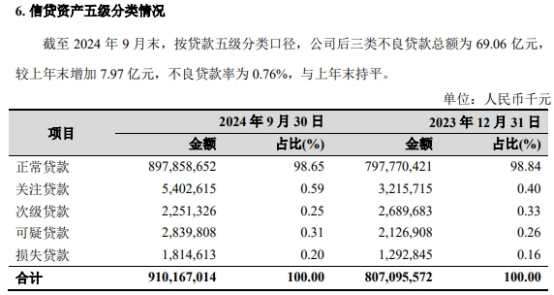

但按贷款五级分类数据来看,公司后三类不良贷款总额为69.06 亿元,较上年末增加7.97 亿元。

证券之星注意到,尤其是关注类贷款,其占比从年初的0.40%上升至0.59%,关注贷款金额也从年初的32.16亿元大幅攀升至54.03亿元。

此外,截至9月末,可疑类贷款和损失贷款的占比和金额也都较年初上升。

杭州银行三季报还显示,逾期贷款与不良贷款比例90.92%,逾期90天以上贷款与不良贷款比例70.26%。2024年前三季度,公司计提各类信用减值损失45.83亿元。

与此同时,截至报告期末,公司不良贷款拨备覆盖率543.25%,较年初的561.42%下滑近20个百分点。

拨备覆盖率下滑意味着抵御不良贷款损失的能力减弱,考虑到该行关注类贷款占比和金额显著上升,可疑类和损失类贷款亦恶化。逾期贷款相关比例显示信贷风险加大,且计提信用减值损失、不良贷款拨备覆盖率下滑近 20 个百分点。

种种迹象表明,杭州银行资产质量管控和风险应对存在问题,接下来的业绩和经营稳定性或将受到考验。(本文首发证券之星,作者|李朋)

证星董秘互动

2026-03-04

证星董秘互动

2026-03-04

证星董秘互动

2026-03-04

证星董秘互动

2026-03-04

证星董秘互动

2026-03-04

投资时报

2026-03-04

证券之星资讯

2026-03-04

证券之星资讯

2026-03-04

证券之星资讯

2026-03-03