短债基金规模突破九千亿元 北交所主题基金仓位业绩大分化丨基金下午茶

来源:证券之星数据

2022-11-03 16:03:58

一、要闻速递

1.规模突破九千亿元 短债基金人气高

权益市场近期持续震荡,收益相对稳健的债券类基金越来越受到市场资金的追捧。其中,归属于纯债类基金的中短债产品今年以来热度不断上升。Wind数据显示,截至11月1日,今年以来,全市场新成立短债基金150余只(A、C份额分开计算),短债基金累计规模超9300亿元。相较于去年年底,短债基金规模增幅超过85%,成为资金“搬家”的新去处。

2.北交所主题基金仓位业绩大分化

2022年A股市场持续震荡调整,二季度反弹后,三季度以来再度之前的下跌趋势,以光伏、新能源车、半导体、电子、创新药等为主的成长领域股票出现较大波动,北交所由于流动性较差,相关板块个股回撤明显。

受此拖累,以投资北交所公司为主的首批北交所主题基金年内净值跌幅均超10%。其中,选择积极建仓并保持较高仓位的基金最大净值跌幅超过35%,一直谨慎建仓且仓位水平中性偏低的基金亏损偏小,最大首尾业绩差近24个百分点。

虽然北交所市场的特点决定了作为成长型基金的北交所主题基金波动性较大,但站在当前时点,掌舵北交所主题基金的基金经理们普遍开始变得乐观。在他们看来,经过前期的持续回调,目前阶段机会远大于风险,相信在下半年的某个时间点,市场会走向盈利驱动周期成长行情。

3.顶流基金经理看好白酒板块

进入11月,白酒股连续两日上涨。11月2日,贵州茅台股价收盘报1471.96元,11月前两个交易日累计涨幅达9.03%。以贵州茅台为代表的白酒股反弹势头能否延续?全市场最爱“喝酒”的基金经理有哪些?通过统计主动权益型基金经理旗下的全部产品持股数据,中国证券报记者发现,张坤、刘彦春是全市场持有贵州茅台最多的基金经理,也是持有泸州老窖、五粮液等白酒股最多的基金经理。顶流基金经理中,毕天宇、朱少醒对贵州茅台最长情;萧楠、胡昕炜、朱少醒、焦巍等人也对白酒股非常追捧。

4.社保基金长期重仓股名单曝光

财报季,机构持股动向逐渐浮出水面,社保基金三季度末共现身530只股,其中,33股已连续持有超20个季度。

作为风格稳健的长期机构投资者,社保基金长线持有的重仓股引人关注,据证券时报·数据宝统计,截至11月3日,公布三季报公司中,社保基金最新出现在530家公司前十大流通股东榜,向前追溯发现,共有273只股获社保基金连续持有4个季度以上。其中,147只社保基金持有期超过两年,华侨城A、中南传媒等33只获社保基金连续持仓超5年。

社保基金持有期限最长的个股是华侨城A,自2011年二季度以来已累计持有46个季度,最新全国社保基金一一四组合、全国社保基金四一三组合,位列公司第五大、第九大流通股东,持股量合计为1.24亿股,占流通股比例为1.75%,社保基金持有期限较长的还有中南传媒、华鲁恒升、北新建材等,已连续持有43、40、40个季度。

5.看好后市 百亿级私募频频自购

近期私募频频自购。近一个月已有4家私募管理人宣布自购,自购总金额超过2亿元,今年以来20余家私募管理人自购总金额近30亿元。与此同时,百亿级私募仓位显著提升。

11月1日,百亿级私募睿郡资产公告称,基于对资本市场长期健康稳定发展的信心及同持有人共进退的初心,自2022年9月以来,公司及员工累计出资超6000万元追加申购旗下基金。而早在今年5月初,睿郡资产就发布公告称,公司合伙人、首席研究官董承非,将运用不少于4000万元的个人资金,认购睿郡承非系列产品。

11月2日,仁布投资公告称,公司及股东和主要员工决定追加申购公司旗下基金产品。仁布投资承诺,截至12月31日,共计追加申购金额不低于5000万元。

思勰投资表示,今年以来,在多重因素影响下,市场震荡盘整。当前市场或进入底部区域附近,已具备长期投资价值。

二、基金视点

1.金鹰基金:A股市场情绪有望逐步提振

金鹰基金认为,进入11月,考虑到A股市场当前估值已处于10年中的底部区域而呈现出较大安全边际,预计随着后续美联储紧缩节奏的可能缓和,未来国内经济预期的不断改善,A股市场情绪有望逐步得到提振,投资者风险偏好有进一步提升的较大可能。与此同时,国内汇率政策工具依然充足,国内货币环境有望保持宽松,为市场提供流动性支持。

关注行业上,金鹰基金表示,中短期兼顾成长和消费,维持均衡策略,后续需重点关注经济预期强弱的变化,金融地产和消费风格的走强有赖于预期的转向。

2.合远基金庄琰:A股市场将持续展现丰富的结构性投资机会

对于当下的A股市场,合远基金创始合伙人、基金经理庄琰表示,全球大宗商品价格因地缘政治等因素急速上扬的情况,大概率已经接近尾声;欧美央行的持续加息,预计也已经进入尾声阶段。随着国内相关政策逐步落地,其对经济的平稳增长也将会起到积极作用。在此背景下,A股市场将会持续展现出较为丰富的结构性投资机会。能源结构的加速转型、高端装备制造业的国产化、工业产业链的重构和升级、消费市场细分领域等,预计都将有长期相对确定的投资机会。

3.中信建投:战略性关注科创板—自主可控的核心代表

中信建投认为,重视科创板战略机遇,核心在于把握经济高质量发展转型下,偏向创新驱动、自主可控与中小成长的市场风格,同时科创板盈利增速受益于新经济方向独立景气趋势,估值性价比较高。随着增量资金流入、科创50ETF扩容和做市商制度的运行,科创板流动性环境有望进一步改善。

4.中金公司:11月FOMC整体偏鹰,加息将更高、更久,但或为未来退坡做铺垫

中金公司表示,周四凌晨的11月FOMC会议落下帷幕。与市场预期一致,美联储再度加息75bp,将基准利率抬升至3.75~4%。

10月初因为通胀再超预期推动12月加息75bp预期快速走高,10年美债也因此一路冲高至4.3%高位,不过月末一些美联储官员的鸽派表态和加拿大与澳大利亚加息弱于预期都使得12月加息预期再度回落,10年美债也再度回到4%附近。由于此次会议没有经济数据预测和点阵图更新,市场只能从会议声明与鲍威尔的发言中寻找蛛丝马迹。从结果上来看,此次信号明显偏鹰,整体传递了加息终点更高、持续更久、未来或讨论退坡的三重信息;但目前看前两者更重要,因此市场需要先让位于更高的利率才能考虑后续的退坡。

5.国盛证券:VR行业规划出炉,关注“终端”、“算力”与“应用”

国盛证券认为,站在通信行业视角,当下虚拟现实投资主要集中在“算力升级”与“应用赋能”。算力升级方面,光模块、服务器、数据中心等都将受益虚拟现实产业带动的需求提升,而在应用方面,展会、职业培训、国防军工可能是将加速落地的三个场景。

三、基金净值

开放式基金净值上涨TOP50:

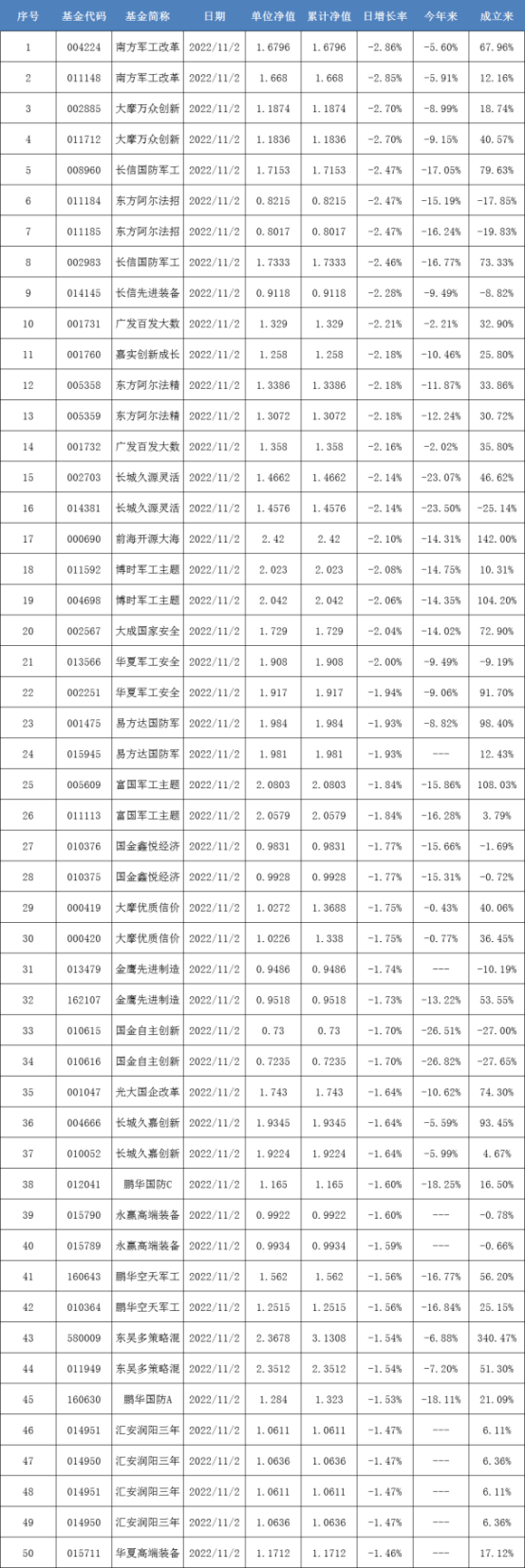

开放式基金净值下跌TOP50:

证券之星资讯

2023-04-21

证券之星资讯

2023-04-20

证券之星资讯

2023-04-19

证券之星资讯

2023-04-18

证券之星资讯

2023-04-17

证券之星资讯

2023-04-14

证券之星资讯

2024-04-26

证券之星资讯

2024-04-26

证券之星资讯

2024-04-26