开源证券:给予涛涛车业买入评级

来源:证星研报解读

2025-10-26 10:40:23

开源证券股份有限公司吕明,林文隆,骆扬近期对涛涛车业进行研究并发布了研究报告《公司信息更新报告:2025Q3业绩增长提速,长期关注机器人/无人驾驶等智能化领域进展》,给予涛涛车业买入评级。

涛涛车业(301345)

2025Q3业绩增长提速,海外产能充沛构筑长期竞争力,维持“买入”评级2025Q3营收10.60亿元(同比+27.73%,下同),归母净利润2.64亿元(+121.44%),扣非归母净利润2.63亿元(+126.44%)。考虑到高尔夫球车规模效应显著,我们上调2025-2027年盈利预测,预计2025-2027年公司归母净利润为7.94/10.47/13.26亿元(原值为7.39/9.42/11.56亿元),对应EPS为7.30/9.64/12.21元,当前股价对应PE分别为31.8/24.1/19.0倍,公司为高尔夫球车领域少数海外产能充足的企业,同时渠道开拓能力以及产品迭代能力优于同行,继续看好高尔夫球车行业增长以及公司份额提升。此外关注智能化产品落地,维持“买入”评级。

2025Q3高尔夫球车延续H1高增态势,渠道以及产能拓展稳步推进

分业务,我们预计2025Q3公司高尔夫球车延续高增长态势,为应对关税成本增加以及东南亚生产成本增加,预计量价均有增长。此外,公司高尔夫球车第二品牌以及场内高尔夫球车业务稳步推进,截至2025H1期末经销商总量突破230家,第二品牌“TEKO”已拓展50家+高端经销商同时与全美TOP1高尔夫球车经销商达成战略合作。展望长期,公司作为行业内少数东南亚/美国本土产能充足的企业(预计当前东南亚产能已逐步爬满),继续看好抢占国内厂商订单从而带动份额提升。同时高尔夫球车有望逐步从家用场景逐步拓展至商用场景从而打开增长空间。此外背靠美国基地,公司已和开普勒、宇树科技、K-Scale等公司达成战略合作,建议关注公司在人形机器人及无人驾驶等领域的智能化产品落地。

2025Q3毛利率提升/费用率下降带动业绩持续高增长,规模效应显著2025Q1/2025Q2/2025Q3公司毛利率分别为37.2%/41.6%/46.05%(同比分别-0.24/+6.65/+9.07pct),单季度毛利率显著提升系高尔夫球车产品结构升级+对经销商提价。费用端,2025Q1/2025Q2/2025Q3公司期间费用率分别为20.91%/12.25%/15.63%,同比分别-4.0/-2.5/-3.2pct,其中2025Q3销售/管理/研发/财务费用率同比分别-1.03/+1.01/-0.64/-2.56pct,规模效应下销售费用率下降明显。综合影响下2025Q1/2025Q2/2025Q3归母净利率同比分别+3.7/+8.8/10.6pct。

风险提示:高尔夫球车销售不及预期;关税政策风险加剧;行业竞争加剧等。

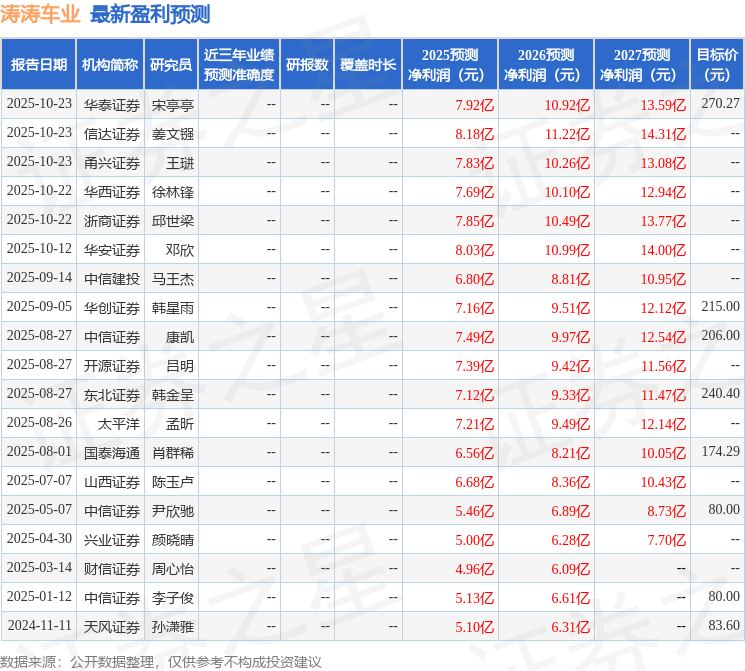

最新盈利预测明细如下:

该股最近90天内共有11家机构给出评级,买入评级9家,增持评级2家;过去90天内机构目标均价为240.85。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。

证星研报解读

2025-10-28

证星研报解读

2025-10-28

证星研报解读

2025-10-28

证星研报解读

2025-10-28

证星研报解读

2025-10-28

证星研报解读

2025-10-28

证券之星资讯

2025-10-28

证券之星资讯

2025-10-28

证券之星资讯

2025-10-28