天风证券:给予酒鬼酒增持评级

来源:证星研报解读

2025-09-29 20:45:18

天风证券股份有限公司张潇倩,唐家全近期对酒鬼酒进行研究并发布了研究报告《25H1改革深化业绩承压,25H2新品放量拐点可期》,给予酒鬼酒增持评级。

酒鬼酒(000799)

事件:公司发布2025年半年度报告。

2025H1公司营业收入/归母净利润分别为5.61/0.09亿元(同比-43.54%/-92.60%);对应2025Q2公司营业收入/归母净利润分别为2.17/-0.23亿元(同比-56.57%/-147.77%)。

中档酒低渠道改革深化业绩持续承压,期待25H2新品放量拐点来临。25H1公司酒类业务营收5.58亿元(同比-43.65%)。分产品来看,内参/酒鬼/湘泉/其他营收分别为1.11/2.90/0.32/1.26亿元(同比-35.81%/-51.01%/-35.87%/-28.84%);25H1公司酒类销量同比-34.25%至2905吨,吨价同比-14.30%至19.20万元/吨,其中内参/酒鬼系列销量分别同比-45.60%/-47.82%。7月以来公司与胖东来联合推出200元价位“自由爱”新品,有望助力公司走出调整。

分地区看,华北/华东/华南/华中/其他/境外分别贡献营收-39.62%/-45.69%/-41.22%/-42.53%/-67.46%/+156.07%);对应经销商数量分别为154/264/37/162/188/0家(同比-64/-92/-29/-317/+6/0家)。25H1公司坚定推进营销转型,推出“扫雷”行动,进行精细化渠道梳理,强化大本营精细化建设。

中低档占比提升毛利率下行,期间费率提升季度利润承压明显。25Q2公司毛利率/归母净利率分别同比-10.39/-20.00pcts至65.20%/-10.47%,酒类业务毛利率68.73%(同比-4.64pcts);销售费用率/管理费用率分别同比+4.84/+9.86pcts至40.29%/19.54%;经营性现金流同比-290.41%至-1.07亿元。25Q2末合同负债环比/同比-24.41%/-47.28%至1.36亿元。

考虑当前行业仍处于调整期,我们下调盈利预测,预计25-27年公司营业收入11.9/12.6/13.6亿元(前值为12.5/13.3/14.3亿元),归母净利润0.9/1.4/1.8亿元(前值为1.1/1.6/2.1亿元),对应PE分别为227X/154X/119X,维持“增持”评级。

风险提示:行业政策变化,消费不及预期,经济活跃度不足,主销单品批价波动。

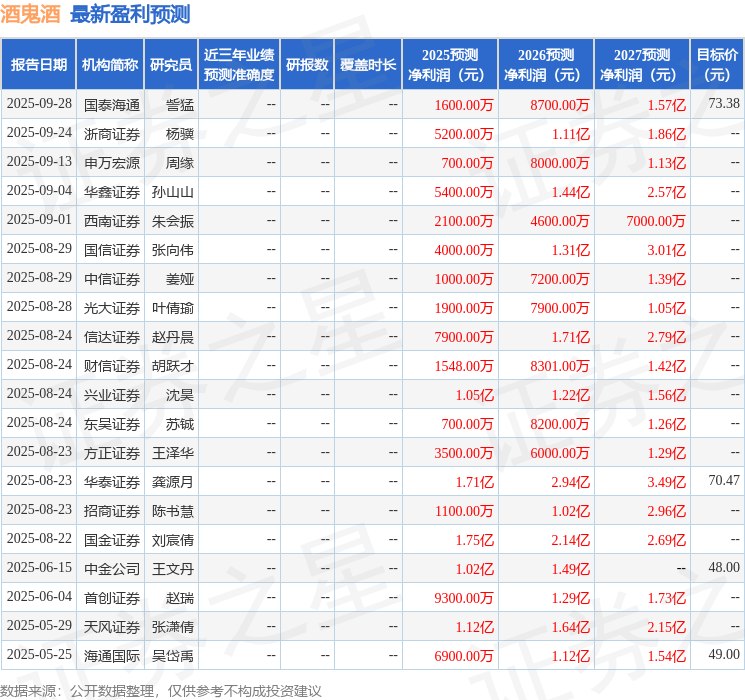

最新盈利预测明细如下:

该股最近90天内共有12家机构给出评级,买入评级4家,增持评级6家,中性评级2家;过去90天内机构目标均价为70.47。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。

证星研报解读

2025-09-29

证星研报解读

2025-09-29

证星研报解读

2025-09-29

证星研报解读

2025-09-29

证星研报解读

2025-09-29

证星研报解读

2025-09-29

证券之星资讯

2025-09-29

证券之星资讯

2025-09-29

证券之星资讯

2025-09-29