东兴证券:给予海兴电力买入评级

来源:证星研报解读

2025-08-23 18:01:29

东兴证券股份有限公司洪一,侯河清,吴征洋近期对海兴电力进行研究并发布了研究报告《2025年半年报业绩点评:逆周期投入增加,半年报业绩低于预期》,给予海兴电力买入评级。

海兴电力(603556)

财务要点:公司披露2025年半年报,全年实现营业收入19.2亿,同比下降14.7%,实现归母净利润4.0亿元,同比下降25.7%。

逆周期投入增加,半年报业绩低于预期。公司营收净利润均下滑,主要是由于行业周期影响,部分国内项目履约推迟、个别海外国家需求波动导致收入下滑所致。净利润下降幅度超过营收下滑幅度,主要是由于公司业务毛利率有所下滑,同时主动增加逆周期投入也导致费用增长,25H1综合毛利率41.56%,较去年同期减少2.64%,25H1期间费用率17.58%,较上年同期增加0.57%。

智能配用电业务国内海外业务齐发力。国内市场,公司积极参与国南网统招、省招:1)国家电网用电计量产品统招,公司中标1.4亿元;配网第一批区域联合招标,公司一二次融合产品合计中标1.49亿元。2)南方电网配网设备产品统招,公司中标3,846万元;内蒙古电力集团营销设备招标,公司中标9,639万元。海外市场,公司加快对重点国家、新市场、新业务的营销渠道全面部署:1)用电业务方面,推出“Orca”平台10.0版本,南非智能超声波水表工厂上半年正式投产运营。2)配电业务方面,在亚洲、非洲、拉美均实现自有配网产品规模化中标,在中亚和非洲成功斩获变压器订单。公司未来将着力多市场、多品类的协同发展,在持续巩固国内基本盘的同时,发力海外业务拓展。

整体解决方案提供+本地化策略构建品牌竞争优势。海兴秉持“全球化布局与本地化运营”协同发展,形成海外渠道优势。同时公司在智能计量产品、智能物联网(AIoT)平台、通信技术以及系统软件等方面进行技术创新和迭代研发,能为客户提供从软件、通信、终端到工程服务整体解决方案,24年公司海外智能用电业务总收入中,系统软件和解决方案的营收占比约达60%。公司通过产品力+服务力,与海外客户建立了深层的客户关系,构建公司品牌竞争优势。

公司盈利预测及投资评级:我们预计公司2025-2027年净利润分别为10.23、11.88和13.87亿元,对应EPS分别为2.10、2.44和2.85元。当前股价对应2025-2027年PE值分别为13、11和10倍。维持“强烈推荐”评级。

风险提示:海外市场拓展不及预期;原材料价格波动;下游需求波动。

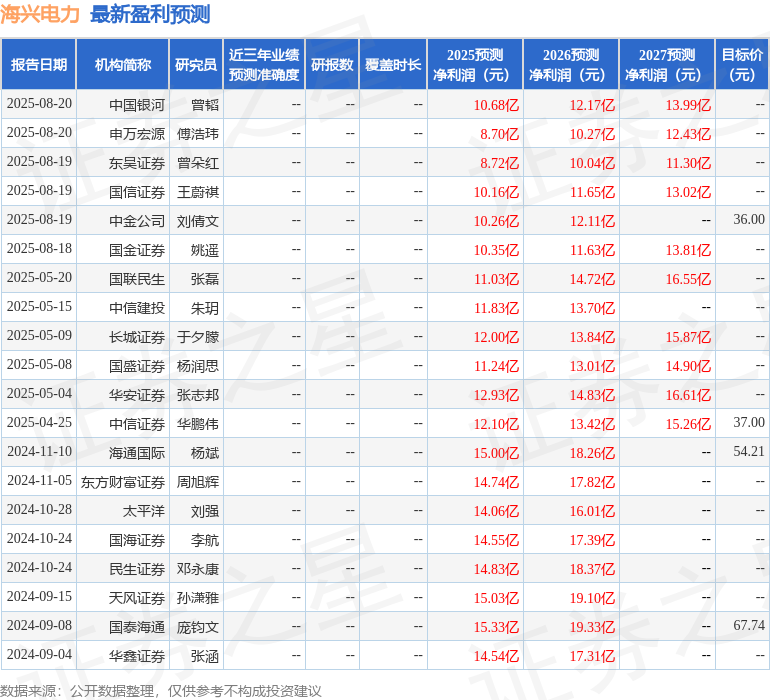

最新盈利预测明细如下:

该股最近90天内共有6家机构给出评级,买入评级5家,增持评级1家;过去90天内机构目标均价为36.0。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。

证星研报解读

2025-08-23

证星研报解读

2025-08-23

证星研报解读

2025-08-23

证星研报解读

2025-08-23

证星研报解读

2025-08-23

证星研报解读

2025-08-23

证券之星资讯

2025-08-23

证券之星资讯

2025-08-22

证券之星资讯

2025-08-22