天风证券:给予东方雨虹买入评级

来源:证星研报解读

2025-08-04 08:20:37

天风证券股份有限公司鲍荣富,王涛,王雯近期对东方雨虹进行研究并发布了研究报告《涨价有望带动盈利改善,全球化布局进一步深化》,给予东方雨虹买入评级。

东方雨虹(002271)

行业需求下行收入承压下滑,维持“买入”评级

公司发布25年中报,25H1实现营收135.69亿,同比-10.84%,归母、扣非净利润为5.64、5.07亿,同比-40.61%、-39.33%;Q2单季实现营收76.14亿,同比-5.64%,归母、扣非净利润为3.72、3.35亿,同比-37.52%、-36.20%,上半年公司整体承压,但二季度收入和归母净利润同比下滑幅度有所收窄,25H1公司现金分红为22.10亿,占累计可供分配利润的25.3%,大额分红凸显公司对股东回报的重视,考虑到当前行业需求承压明显,我们调整公司25-27年归母净利润至10.3、14.8、18.1亿(前值16.2、22.2、26.3亿),维持“买入”评级。

产品毛利率有所承压,产品涨价有望支撑盈利能力改善

分产品来看,25H1卷材/涂料/砂浆粉料实现营收55.13/39.46/19.96亿,同比-8.84%/-17.11%/-6.24%,毛利率分别为22.60%/36.54%/26.59%,分别同比-5.23/-1.04/-0.87pct,25H1公司综合毛利率为25.40%,同比-3.82pct;其中Q2单季度毛利率为26.71%,同比-2.10pct。近期受“反内卷”政策推动,防水行业低价竞争状况有所好转,雨虹分别于6、7月份宣布对C端/B端产品价格进行上调,后续公司毛利率水平有望逐季改善,而与此同时,北新防水、科顺股份以及阿尔法、大禹防水、宏源防水等其他企业纷纷发布涨价通知,上调旗下多种产品价格,行业整体盈利情况有望改善。

零售业务占比提升,全球布局进一步深化

分渠道来看,25H1零售/工程/直销业务分别实现营收50.59/63.47/20.36亿元,分别同比-6.98%/-5.26%/-28.01%,毛利率为32.18%/20.71%/24.35%,同比变化-8.64/-2.60/+1.47pct,25H1公司零售业务实现营业收入50.59亿元,虽然直销渠道收入下滑明显,但零售渠道占比提升至37.28%,同比增加1.54个百分点,显示出公司渠道结构优化的初步成效。25H1公司实现境外营业收入5.76亿元,同比+42.16%,近期公司公告拟收购智利建材超市企业Construmart S.A.100%股权,以期持续探索并扩大公司建材零售渠道,全球布局进一步深化。

信用减值损失仍有所增加,现金流同比改善

25H1公司期间费用率同比-1.54pct至17.06%,销售、管理、研发、财务费用率分别同比-0.91、-0.37、-0.03、-0.23pct,信用减值损失为4.30亿,同比增加0.64亿,综合影响下25H1公司净利率为4.03%,同比-2.08pct,Q2单季净利率为4.85%,同比-2.45pct。25H1公司CFO净额为-3.96亿,同比少流出9.32亿,现金流管控能力明显增强。25H1应收账款较年初增加20.68亿为94.09亿,投资性房地产为13.42亿。

风险提示:地产下行压力较大、减值风险、原材料大幅涨价、收购不及预期等。

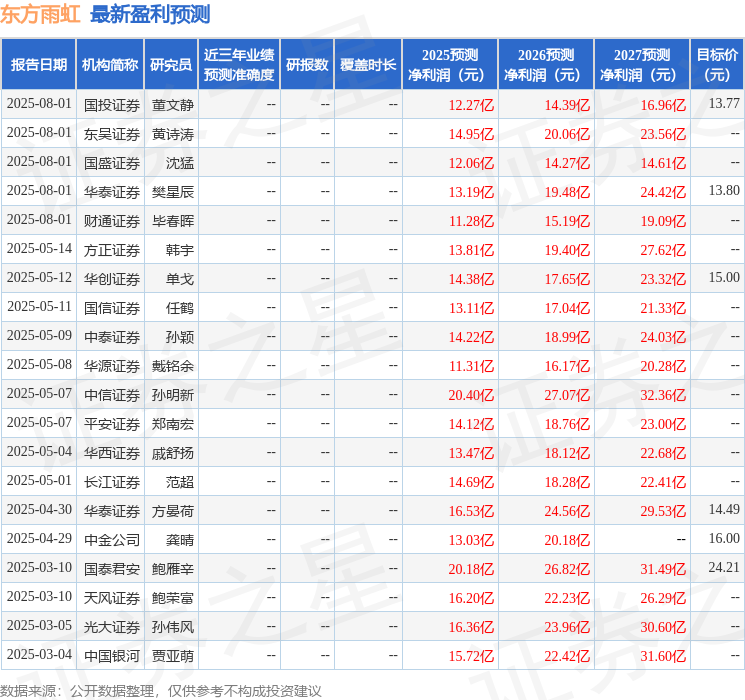

最新盈利预测明细如下:

该股最近90天内共有15家机构给出评级,买入评级13家,增持评级2家;过去90天内机构目标均价为15.86。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。

证星研报解读

2025-08-04

证星研报解读

2025-08-04

证星研报解读

2025-08-04

证星研报解读

2025-08-04

证星研报解读

2025-08-03

证星研报解读

2025-08-03

证券之星资讯

2025-08-04

证券之星资讯

2025-08-01

证券之星资讯

2025-08-01