东吴证券:给予芯原股份买入评级

来源:证星研报解读

2025-08-04 07:30:40

东吴证券股份有限公司陈海进,李雅文近期对芯原股份进行研究并发布了研究报告《2025年中报业绩预告点评:Q2业绩环比高增,AI ASIC自研趋势驱动订单加速落地》,给予芯原股份买入评级。

芯原股份(688521)

投资要点

Q2业绩进一步高增,盈利能力持续改善。据公司25Q2业绩预告,25Q2公司实现营收5.84亿元,qoq+49.9%,主要由知识产权授权使用费收入及量产业务收入增长所带动;实现知识产权授权使用费收入1.87亿元,qoq+99.63%,yoy+16.97%;实现量产业务收入2.61亿元,qoq+79.01%,yoy+11.65%。公司盈利能力持续改善,单季度亏损环比大幅收窄,可见公司主业成长趋势强劲。

定制业务驱动下订单再创历史新高。截至25Q2末,公司在手订单30.25亿元,连续七个季度保持高位,qoq+23%,再创历史新高。其中,一站式芯片定制业务在手订单占比近90%,预计未来公司会将更多研发资源投入客户项目,研发投入占比呈下降趋势。25Q2末在手订单中预计一年内转化的比例约为81%。

大厂自研ASIC成行业共识,公司全方位服务能力驱动订单增长。随着谷歌、亚马逊等国际巨头的成功经验推动,大厂自研ASIC已成市场共识,Meta计划于25Q4推出首款ASIC芯片,预计25-26年出货量达100-150万片;国内头部互联网企业如字节、阿里、百度、腾讯等亦加速布局。公司凭借IP储备丰富、具备一站式SoC设计与流片经验、先进封装技术及完善后端支持,成为本土市场少有的具备全流程能力的供应商,将驱动订单获取稳步增长和快速转化。

盈利预测与投资评级:基于公司Q2业绩预告,我们预测公司2025-2027年营业收入30/38/47亿元,略调整归母净利润至-1.0/2.0/4.2亿元(前值:-1.0/2.0/4.3亿元)。我们认为当前估值溢价主要是由于公司作为国内顶级ASIC公司,为A股稀缺标的,在技术积累、客户资源及产品落地方面具备显著优势。维持“买入”评级。

风险提示:技术授权风险,研发人员流失风险,半导体IP授权服务持续发展风险。

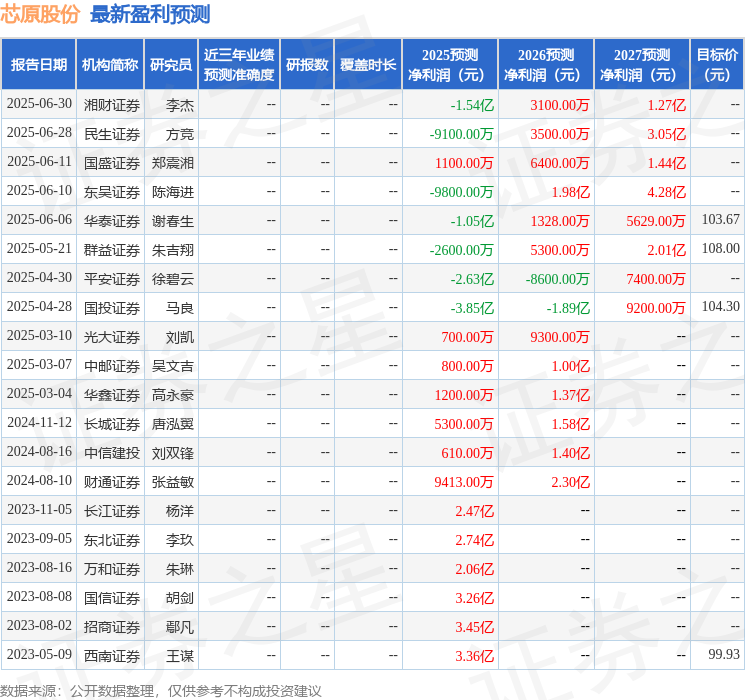

最新盈利预测明细如下:

该股最近90天内共有7家机构给出评级,买入评级5家,增持评级2家;过去90天内机构目标均价为105.84。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。

证星研报解读

2025-08-04

证星研报解读

2025-08-04

证星研报解读

2025-08-04

证星研报解读

2025-08-04

证星研报解读

2025-08-03

证星研报解读

2025-08-03

证券之星资讯

2025-08-04

证券之星资讯

2025-08-01

证券之星资讯

2025-08-01