华鑫证券:给予新易盛买入评级

来源:证星研报解读

2025-07-21 15:05:28

华鑫证券有限责任公司吕卓阳,张璐近期对新易盛进行研究并发布了研究报告《公司事件点评报告:800G需求爆发驱动业绩高增,技术领先夯实成长动能》,给予新易盛买入评级。

新易盛(300502)

事件

新易盛发布2025半年度业绩预告:2025年1月1日至2025年6月30日,预计实现归母净利润37亿元-42亿元,同比增长327.68%-385.47%;预计实现扣非后归母净利润36.91亿元-41.91亿元,同比增长326.84%-384.66%。

投资要点

AI算力投资驱动业绩爆发式增长,产品结构优化显著

公司2025年上半年预计实现归母净利润37亿元-42亿元,同比增长327.68%-385.47%;预计实现扣非归母净利润36.91亿元-41.91亿元,同比增长326.84%-384.66%。业绩的显著提升主要得益于人工智能相关算力投资持续增长,产品结构优化,高速率产品需求持续增加。上半年全球人工智能算力基础设施建设持续加码,在AI算力与数据中心基础设施建设方面形成支出高峰,拉动高性能光模块产品需求。

泰国产能规模化释放,供应链韧性构筑交付壁垒

新易盛泰国工厂一期自2023年上半年投入运营以来持续高效运转,二期于2025年初正式投产后快速释放产能,重点聚焦1.6T模块量产,目前处在持续扩产阶段。泰国工厂是公司全球化战略的核心环节,根据市场需求持续优化产能规划,建成后预计提升在海外市场的产品交付能力,为北美云厂商AI算力基建需求提供强韧的供应保障。

技术迭代引领行业变革,下一代布局抢占战略高地

公司在光模块技术前沿持续突破,已成功推出业界领先的基于单波200G光器件的800G/1.6T光模块产品,覆盖VCSEL/EML、硅光及薄膜铌酸锂全技术路线。公司800G产品在客户端取得较好进展,2024年下半年逐渐上量,预计2025年将成为公司销售收入中重要的组成部分。1.6T产品进展顺利,将在2025年下半年逐渐起量。公司积极投入下一代技术研发,公司从2017年投资Alpine开始参与硅光的布局,在CPO技术领域也已有布局,当未来CPO形成生态系统时,公司有望在CPO相关产品的竞争中占得一席之地。

盈利预测

预测公司2025-2027年收入分别为221.46、319.13、408.55亿元,EPS分别为8.47、11.99、15.16元,当前股价对应PE分别为22、15、12倍,公司客户和产品结构不断优化,作为高速数通光模块领先厂商,公司盈利能力有望进一步提升,维持“买入”投资评级。

风险提示

宏观经济的风险,产品研发不及预期的风险,行业竞争加剧的风险,下游需求不及预期的风险,AI算力需求不及预期的风险,海外经营的风险。

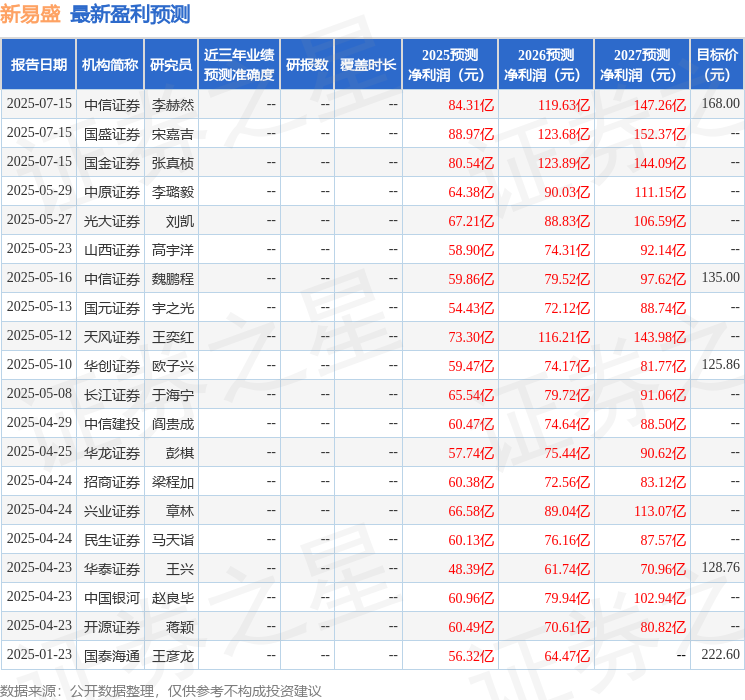

最新盈利预测明细如下:

该股最近90天内共有19家机构给出评级,买入评级18家,增持评级1家;过去90天内机构目标均价为106.83。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。

证星研报解读

2025-07-21

证星研报解读

2025-07-21

证星研报解读

2025-07-21

证星研报解读

2025-07-21

证星研报解读

2025-07-21

证星研报解读

2025-07-21

证券之星资讯

2025-07-21

证券之星资讯

2025-07-21

证券之星资讯

2025-07-21