东吴证券:给予诺泰生物买入评级

来源:证星研报解读

2025-04-25 21:58:40

东吴证券股份有限公司朱国广近期对诺泰生物进行研究并发布了研究报告《2024年年报及2025年一季报点评:多肽API持续放量,定制类业务与小核酸蓄势待发》,给予诺泰生物买入评级。

诺泰生物(688076)

投资要点

事件:公司发布2024年年报和2025年一季报。2024年实现收入16.25亿元(+57.21%,括号内为同比,下同),归母净利润4.04亿元(+148.19%)。2025年一季度实现收入5.66亿元(+58.96%),归母净利润1.53亿元(+130.10%)。2025年一季度业绩落于此前预告中枢,基本符合预期。

自主选择产品收入高速增长,多肽API景气度不减:2024年自主选择产品板块实现收入11.29亿元(+79.49%),其中多肽API实现收入9.48亿元(+127.72%),制剂产品实现收入1.81亿元(-15.12%)。多肽API收入的高增长主要得益于司美格鲁肽、利拉鲁肽等品种的放量。2026年起司美在部分地区专利到期,仿制药上市将驱动API继续放量,公司技术领先、产能布局领先,601、602车间年内全部投产后产能将达到11.6吨,有望受益;制剂由于2024年流感相对弱,需求萎缩,奥司他韦收入受损,但公司后续有依折麦布阿托伐他汀钙片等7个品种正在审批中,另有司美注射液等品种在研,有望为制剂板块提供新增量。

定制类产品保持较高增速,XDC与小核酸业务蓄势待发:2024年定制类产品实现收入4.94亿元(+22.34%)。主要得益于公司与欧洲某大型药企的1.02亿美金大订单金额相比原采购量指引实现较大增长,原计划第一年采购金额为576万美元,实际发生采购金额为1188万美元。公司目前服务对象包括美国吉利德的重磅抗艾滋病新药Biktarvy、美国因赛特重磅创新药Ruxolitinib、前沿生物的多肽类抗艾滋病新药艾博韦泰等知名产品,赢得了客户的高度认可。目前公司也在积极布局合成生物学、光化学、基因治疗、AI-driven等前沿技术平台,将公司优势延伸至XDC、寡核苷酸领域。我们预计CDMO板块将维持较高增速。

盈利预测与投资评级:考虑到多肽API行业依然高景气,我们维持原有预测,2025-2026年归母净利润为5.59/7.11亿元,2027年归母净利润预计为8.73亿元;对应当前市值P/E估值21/17/14X,维持“买入”评级。

风险提示:原料药下游需求不及预期;产品价格波动风险;研发进度不及预期

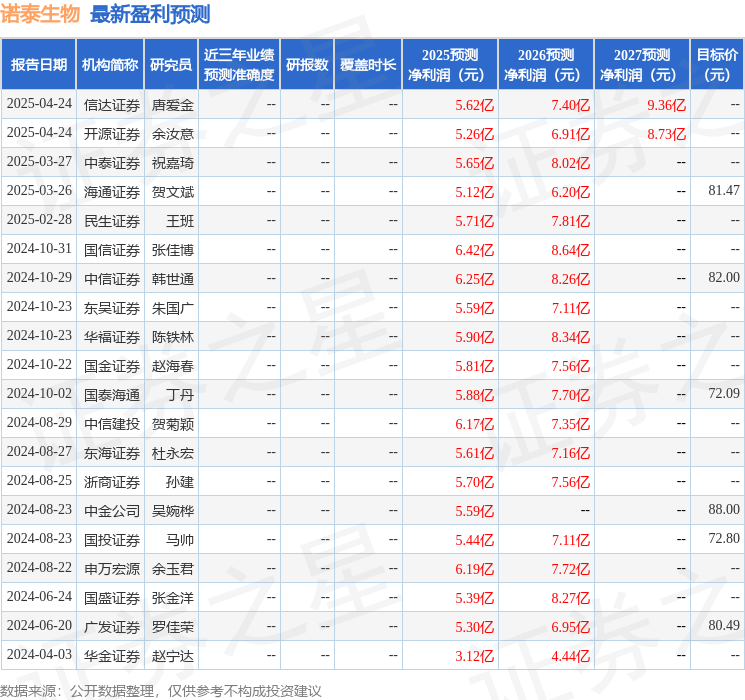

最新盈利预测明细如下:

该股最近90天内共有10家机构给出评级,买入评级8家,增持评级1家;过去90天内机构目标均价为72.93。

以上内容为证券之星据公开信息整理,由智能算法生成(网信算备310104345710301240019号),不构成投资建议。

证星研报解读

2025-04-25

证星研报解读

2025-04-25

证星研报解读

2025-04-25

证星研报解读

2025-04-25

证星研报解读

2025-04-25

证星研报解读

2025-04-25

证券之星资讯

2025-04-25

证券之星资讯

2025-04-25

证券之星资讯

2025-04-25