天赐材料:4月16日接受机构调研,投资者参与

来源:证星公司调研

2025-04-17 09:33:28

证券之星消息,2025年4月16日天赐材料(002709)发布公告称公司于2025年4月16日接受机构调研。

具体内容如下:

问:公司美国项目的进展?

答:2025年1月,公司与Honeywell签署合作协议,共同组建合资公司,旨在加速电解液及六氟磷酸锂在北美市场的规模化生产。双方将共同投资建设电解液及六氟磷酸锂项目,目前该项目处于前期准备阶段。德州天赐计划建设的年产20万吨电解液项目,前期已完成土地购置,正在推进工厂设计及相关环评手续。投资者关系活动记录表

问:美国项目配套的客户有哪些?

答:公司的海外产能布局基本围绕客户周边建设,公司客户包括美国当地车企以及国内电池厂商在当地设厂的企业。

问:核心材料六氟磷酸锂的价格趋势?

答:随着电动车行业下游需求的稳定增长,目前行业头部公司的开工率都到了较高水平,同时行业公司的扩产节奏都放缓,在供需关系趋向平衡的背景下,材料价格基本维持在底部区间,预期后续价格下探的空间也十分有限。

问:公司固态电解质的开发进展及应用场景?

答:公司通过利用现有的液态锂盐生产平台,开发出了硫化锂路线的固态电解质,公司硫化物路线的固态电解质处于中试阶段,现阶段主要配合下游电池客户做材料技术验证。半固态及固态电池的应用场景正逐步拓展,其中低空经济和高端电动车型是其主要应用领域之一。

问:正极材料的布局及优势?

答:公司的磷酸铁产品由于与其他业务形成良好的循环体系,具备显著的成本优势,目前公司拥有33万吨的前驱体磷酸铁产能,随着宜昌二期产线产能的顺利释放,预计在规模优势下产品成本将进一步降低。

问:客户拓展及销售策略?

答:一方面公司将继续加强与核心客户的合作,确保在重点项目的稳定供应和份额提升,同时在海外市场开拓方面,公司积极开拓新客户,通过海外工厂的建设及导入,进一步扩大客户结构。

问:公司未来的发展策略和成长性?投资者关系活动记录表

答:一方面来源于锂电材料行业的需求稳定增长,同时行业竞争格局逐步趋向良性,产品价格也会恢复到正常的水平,另外公司将坚定的走一体化+国际化的战略路线,通过海外产能建设布局,抢占海外市场的增量空间。

问:六氟磷酸锂的竞争格局及公司的成本优势?

答:目前行业产能较为充裕,除了行业头部企业开工率达到较高水平外,普遍都处于开工率较低的状态;由于持续的低盈利水平,新进入者的建设及开工计划也进展缓慢,待行业头部厂商产能消化后,行业的竞争格局会有良性的改善。公司的成本优势主要来源于公司独有的液体六氟磷酸锂的技术路线以及规模化优势带来的制造成本的降低。

问:公司回收业务的发展情况?

答:公司目前的收产线正在稳定运行,2024年通过收废旧锂电池和极片,收碳酸锂约2000吨,占公司全年碳酸锂使用量的10.29%。报告期内,公司也通过与出行平台等战略伙伴及头部拆解企业的协同合作,实现废料处理量成倍提高,形成兼具规模经济性与成本竞争力的行业优势。

问:传统日化材料的经营情况?

答:日化材料业务基本处于稳定增长的趋势,2024年公司日化业务销量突破11万吨,同比2023年增长6%,整体营收同比增长9%。

天赐材料(002709)主营业务:精细化工新材料的研发、生产和销售。

天赐材料2024年年报显示,公司主营收入125.18亿元,同比下降18.74%;归母净利润4.84亿元,同比下降74.4%;扣非净利润3.82亿元,同比下降79.08%;其中2024年第四季度,公司单季度主营收入36.55亿元,同比上升11.43%;单季度归母净利润1.46亿元,同比上升4.84%;单季度扣非净利润9483.85万元,同比下降17.04%;负债率44.37%,投资收益4624.44万元,财务费用1.84亿元,毛利率18.89%。

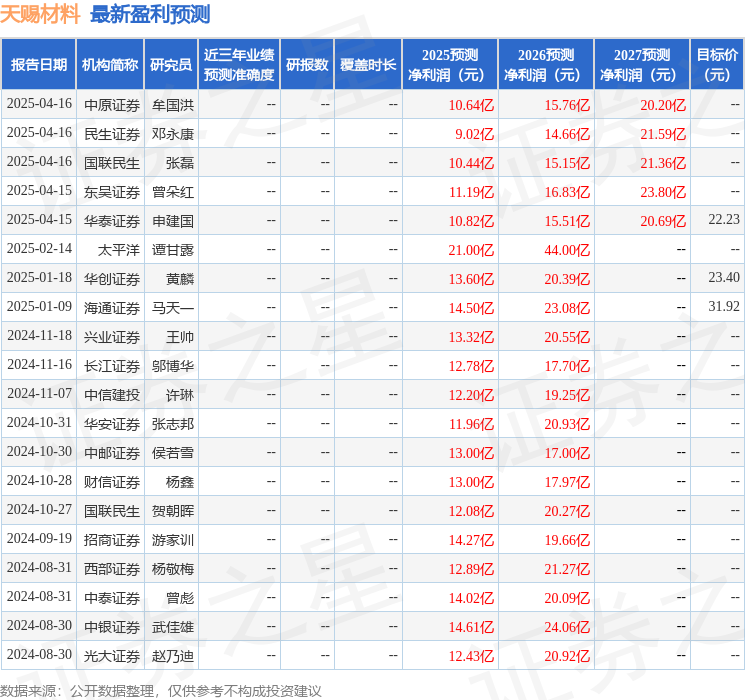

该股最近90天内共有9家机构给出评级,买入评级7家,增持评级2家;过去90天内机构目标均价为22.82。

以下是详细的盈利预测信息:

以上内容为证券之星据公开信息整理,由智能算法生成(网信算备310104345710301240019号),不构成投资建议。

证星公司调研

2025-12-12

证星公司调研

2025-12-12

证星公司调研

2025-12-12

证星公司调研

2025-12-12

证星公司调研

2025-12-12

证星公司调研

2025-12-12

证券之星资讯

2025-12-12

证券之星资讯

2025-12-12

证券之星资讯

2025-12-12