佩蒂股份:汇添富基金、东方财富证券等多家机构于12月19日调研我司

来源:证星公司调研

2024-12-23 09:03:42

证券之星消息,2024年12月21日佩蒂股份(300673)发布公告称汇添富基金田立 张伟、东方财富证券王越 吴国于2024年12月19日调研我司。

具体内容如下:

问:关于关税,公司是否做了相应预案?

答:目前来看,公司生产的大部分零食产品,特别是咬胶类产品,在美国本土基本没有生产,市场上的大部分产品出自中国和东南亚地区的工厂。如果存在普加关税的情况,则全供应链处于相同的市场竞争环境下,公司也可以发挥多国制造、大规模制造、高投入研发加快升级迭代等优势。同时,加征的关税也会向终端消费者传导。

问:未来,公司在出口产品的结构上是否会有变化和调整?

答:现阶段我们出口的宠物零食产品较多,其中东南亚工厂的产能最大。柬埔寨工厂的产品线布局是最完整的,对所有零食产品都有布局,其中有东南亚最完整、产能最大的畜皮处理工艺。越南工厂的植物咬胶产能最大,植物咬胶的订单目前也主要由越南工厂去做,毛利水平更高。新西兰产的主粮是公司在海外市场向主粮品类扩展的主要产品,会是新的增长点。

总体上,产品结构的调整主要还是看各工厂自身的条件和优势。

问:客户目前的库存水平如何,公司对明年订单的持续性有什么判断?

答:根据客户的反馈和市场销售的数据判断,2025年海外市场处在一个正常的需求水平和增速上,订单的增长也主要来自终端市场的增长,库存比较平稳,处于一个正常水平。所以,我们这一块业务也会按照既定战略去落地,即更多获取核心老客户的增量订单,把握好新进大客户的放量订单,积极拓展主粮新增业务的新客户。

问:公司海外工厂所需的原材料是当地采购还是其他地区采购?

答:东南亚工厂的大部分原材料来自东盟国家,也有部分从南美洲采购。新西兰工厂的原材料绝大部分来自新西兰本地,有一小部分来自澳大利亚等。

问:现在国内出现了量贩宠物零食店,这会不会成为一个新的趋势,如果说成为趋势的话,会不会造成行业更卷?

答:国内宠物行业特别是在零售端,商业模式的创新非常多。在线上流量费用日趋高涨的环境下,这些店铺如果能够做到从工厂直接到零售终端,减少中间环节,尽可能降低成本,会存在一定的利润空间。这种模式是不是符合所有地区,还有待观察。

问:公司自主品牌业务的利润拐点什么时候会到来?

答:目前主要还是追求收入规模的扩大,形成规模效益,另一个就是看复购率。收入规模达到一定的体量,才能覆盖部分较高的固定费用。复购率的提升,才能提升费用投放的效率和效果,这也是判断投入是否正确的重要指标。

问:公司自主品牌未来发展的重心,更倾向主粮还是零食?

答:两者都会兼顾,但会更侧重主粮。公司以零食产品和海外市场做起,切换到主粮产品,需要我们做和以前不一样的工作。我们会做产品差异化,同时让品牌更加聚焦。公司正在国内建设的主粮产线主要生产新型主粮,如湿粮、风干粮、冻干粮和烘焙粮等,新西兰主粮也是自主品牌未来发展的重点。

问:公司认为国内市场的发展趋势是什么,消费升级还是消费降级?

答:从我们自己的观察看,这两种情况都存在,市场有分化,消费者也在找平替,有消费者追求性价比,也有消费者追求质价比。

问:公司对行业未来的增速怎样判断?

答:现在宠物消费的主力是 80后、90后,00~05年出生的人已经逐步成长起来,其具有更高的消费倾向,更重视自己的精神需求,所以宠物行业还是具备了较大的增长潜力和韧性,属于长期向好的一个产业。市场也在变化,过去那种粗犷的野蛮生长将被替代。

佩蒂股份(300673)主营业务:宠物食品的研发、制造、销售和宠物产品品牌运营。

佩蒂股份2024年三季报显示,公司主营收入13.23亿元,同比上升44.34%;归母净利润1.55亿元,同比上升630.85%;扣非净利润1.52亿元,同比上升596.01%;其中2024年第三季度,公司单季度主营收入4.77亿元,同比上升12.61%;单季度归母净利润5685.6万元,同比上升319.98%;单季度扣非净利润5622.63万元,同比上升335.63%;负债率35.88%,投资收益335.44万元,财务费用665.22万元,毛利率28.01%。

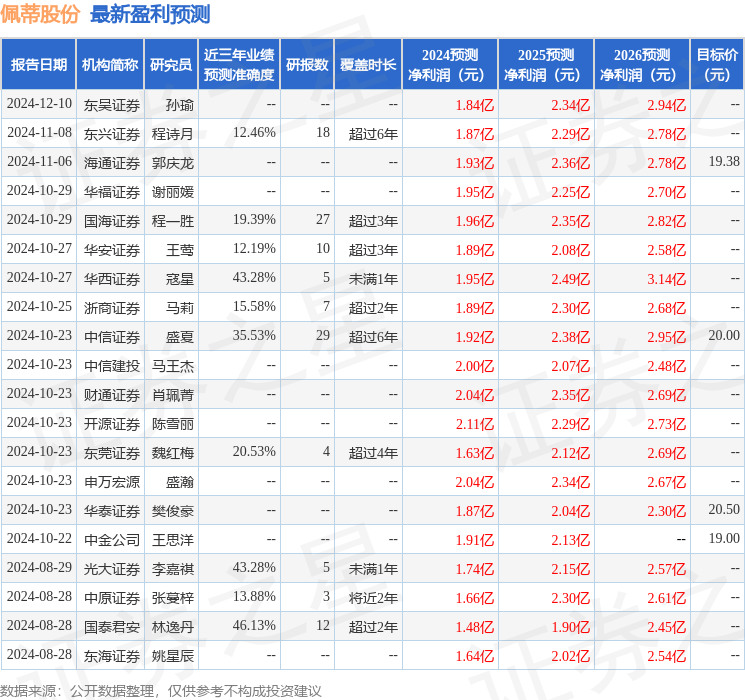

该股最近90天内共有18家机构给出评级,买入评级15家,增持评级3家;过去90天内机构目标均价为19.5。

以下是详细的盈利预测信息:

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

证星公司调研

2025-08-24

证星公司调研

2025-08-23

证星公司调研

2025-08-23

证星公司调研

2025-08-23

证星公司调研

2025-08-23

证星公司调研

2025-08-22

证券之星资讯

2025-08-23

证券之星资讯

2025-08-22

证券之星资讯

2025-08-22