开源证券:给予兆讯传媒买入评级

来源:证星研报解读

2024-04-25 14:35:51

开源证券股份有限公司方光照,田鹏近期对兆讯传媒进行研究并发布了研究报告《公司信息更新报告:大屏持续投入,出行复苏或驱动业绩修复》,本报告对兆讯传媒给出买入评级,当前股价为13.22元。

兆讯传媒(301102)

媒体资源投入影响短期盈利,看好收入加速修复,维持“买入”评级2023年公司营业收入为5.97亿元(同比+3.56%),归母净利润为1.34亿元(同比-30.75%);2023Q4公司营业收入为1.64亿元(同比+3.66%),归母净利润为1368万元(同比-77.78%),利润端下滑主要系媒体资源使用费同比增长27.48%至2.96亿元,致整体毛利率同比下滑10.12pct至41.95%。公司2024Q1营业收入为1.77亿元(同比+17.45%),归母净利润为3845万元(同比-38.96%),利润下滑主要系高铁媒体、户外大屏媒体资源成本增加。考虑到2024Q1收入加速修复,我们维持2024-2025年并新增2026年盈利预测,预测2024-2026年归母净利润分别为2.07/2.51/2.93亿元,对应EPS分别为0.71/0.87/1.01元,当前股价对应PE分别为18.8/15.5/13.2倍,我们看好出游火热与消费复苏带动高铁广告预算投放增长,户外大屏业务顺利开展释放业绩,维持“买入”评级。

媒体资源、人员成本投入拖累毛利率,户外3D大屏随建成或逐步释放业绩公司2024Q1毛利率为37.43%(同比-13.39pct),主要系媒体资源成本增加;净利率为21.68%(同比-20.04pct),广告宣传及人工成本增加致销售费用率同比增长1.88pct至12.66%。公司积极投入媒体资源建设,截至2024年3月31日,公司使用权资产同比增长14.22%至15.75亿元,驱动新业务贡献营收大幅增长,2023年户外3D大屏业务实现收入5654.17万元(同比+402.49%),新投入建设的户外裸眼3D高清大屏或在设施投入商业化后逐步释放业绩。

“五一”旅游高峰到来,高铁数字媒体有望充分受益

根据CTR媒介智讯,2024年1-2月电梯LCD和电梯海报广告花费同比上涨均超过25%,改善显著。公司持续拓展高客流站点,截至2023年12月末,公司开通高铁站点466个(同比+6.64%),运营5346块数字媒体屏幕(同比-3.34%),其中LED大屏69块(同比+7.81%)。新签、续签高铁媒体和新签媒体资源或受益于消费复苏及“五一”等假日旅游高峰到来,驱动广告收入持续增长。

风险提示:广告主投放需求下滑、新广告点位扩张不及预期等。

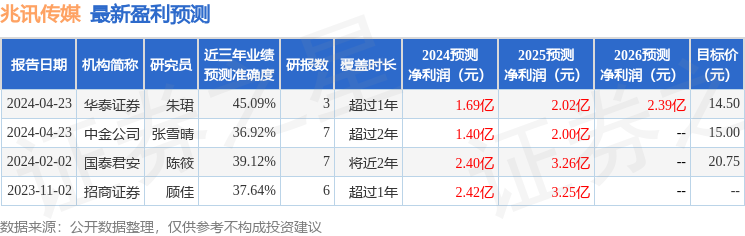

证券之星数据中心根据近三年发布的研报数据计算,华泰证券朱珺研究员团队对该股研究较为深入,近三年预测准确度均值为45.09%,其预测2024年度归属净利润为盈利1.69亿,根据现价换算的预测PE为23.09。

最新盈利预测明细如下:

该股最近90天内共有4家机构给出评级,买入评级3家,增持评级1家;过去90天内机构目标均价为20.27。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

证星研报解读

2024-05-04

证星研报解读

2024-05-04

证星研报解读

2024-05-04

证星研报解读

2024-05-04

证星研报解读

2024-05-04

证星研报解读

2024-05-04

证券之星资讯

2024-05-01

证券之星资讯

2024-05-01

证券之星资讯

2024-05-01