高管低位减持,开润股份并购上海乐嘉“1+1>2”协同效应被暂时证伪

来源:估值之家

2025-05-16 13:32:52

(原标题:高管低位减持,开润股份并购上海乐嘉“1+1>2”协同效应被暂时证伪)

开润股份(300577.SZ)于2025年5月14日晚间公告高管减持计划:

副总经理、非独立董事钟治国拟减持不超过47.50万股,占公司总股本的0.2%;在本次减持之前,钟治国已累计减持公司股票134万股,累计套现约3588万元,减持均价约26.78元/股,较最新收盘价21.24元/股高出约26.06%;

副总经理、非独立董事高晓敏拟减持不超过50.00万股,占公司总股本的0.21%;按照最新收盘价计算,套现金额约1062万元。在本次减持之前,高晓敏已累计减持公司股票394万股,累计套现约8469万元;。

非独立董事王海岗计拟减持不超过6.00万股,占公司总股本的0.03%。按照最新收盘价计算,套现金额约合127万元,王海岗本次为首次减持。

按照2025年5月14日收盘价21.21元/股计算,本次钟治国、高晓敏、王海岗预计套现金额分别为1009万元、1062万元、127万元,合计约2200万元。

不断下移的估值重心

截止到2024年,开润股份实现营业收入42.40亿,实现归母净利润3.81亿、扣非净利润2.91亿。相比于疫情前的2019年,营业收入增长了57.33%,归母净利润增长了68.58%、扣非净利润增长了39.23%。

相比于疫情前,开润股份的业绩已经反超了,但是股价却没有。截止到2025年5月14日收盘价21.24元/股,相较2019年全年股价最低点26.35元/股,仍有19.39%的差距。

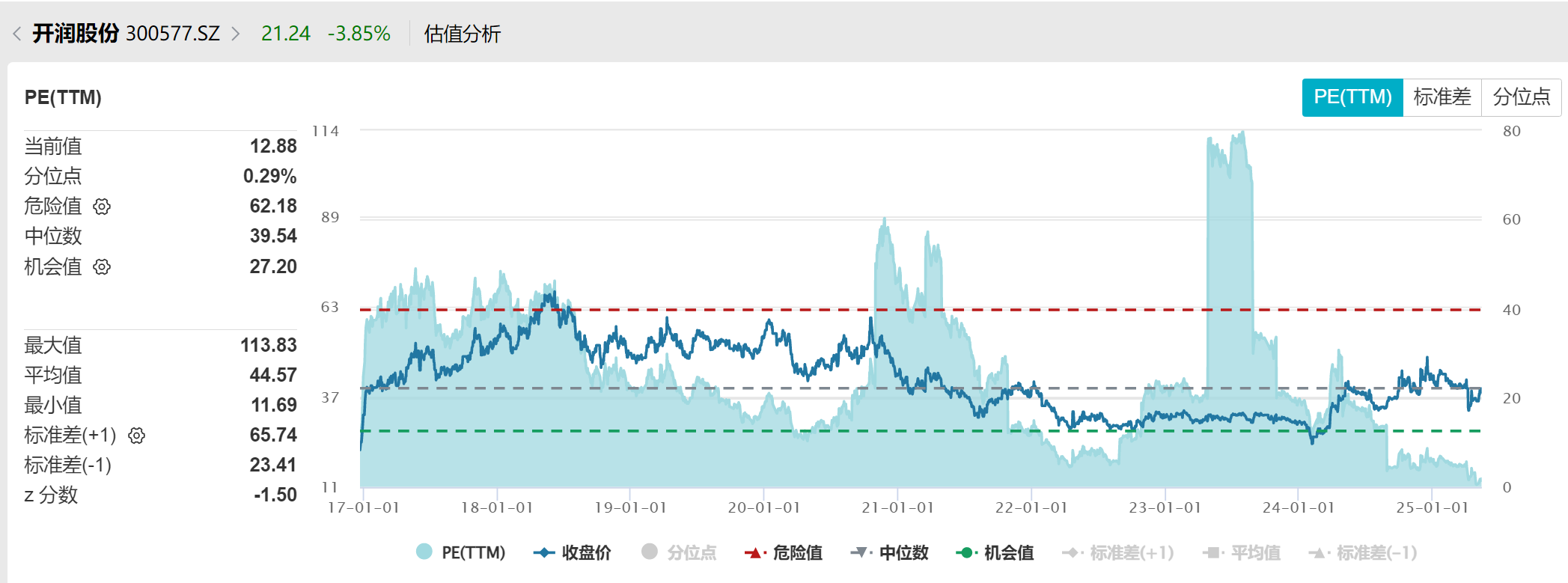

业绩和股价背离的后面,是估值重心的不断下移。从PE(TTM)角度看,2025年5月14日为12.88倍,已创下2016年IPO以来的历史新低。

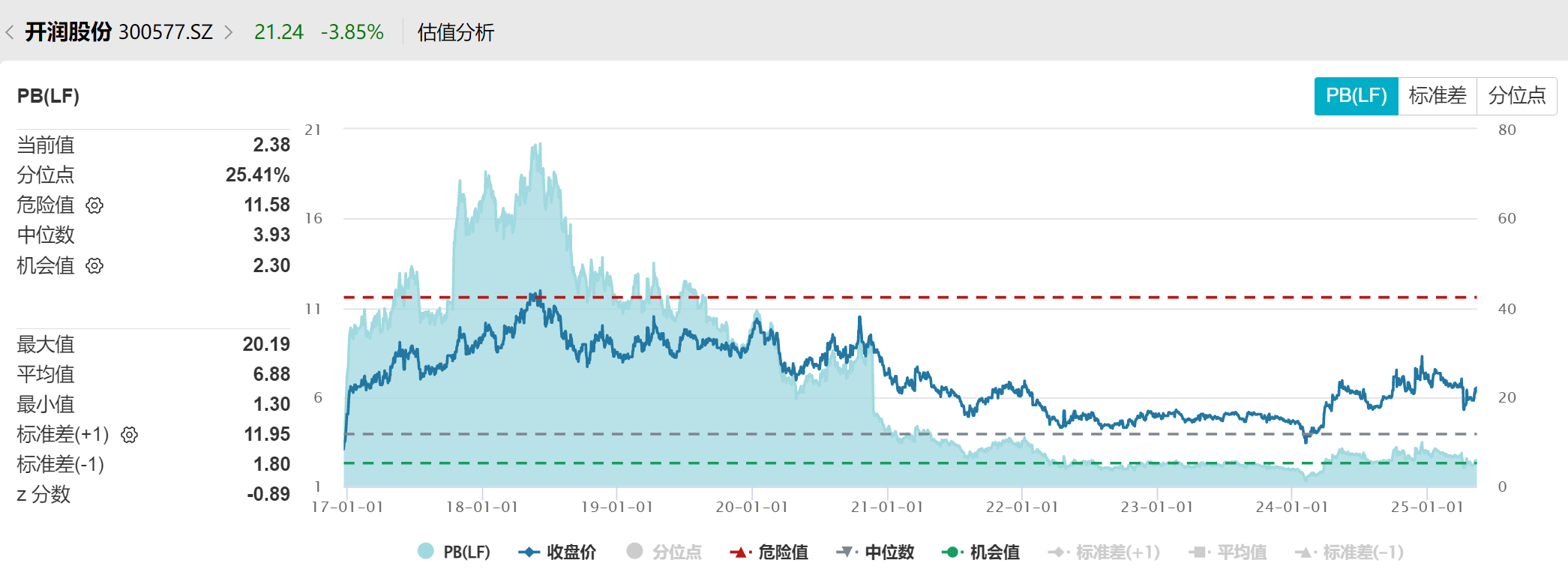

考虑到疫情期间业绩不稳定性造成PE(TTM)波动剧烈,从PB角度看更加清晰一些,当前PB约为2.38倍,较自IPO以来的中位数3.93倍,相差高达39.44%。

公司股价的弱势,不仅是表现在相比于2019年,甚至连2025年4月7日关税战当天的跌幅都未能修复,而上证指数、沪深300指数、创业板指数等各大股指不仅修复完了2025年4月7日关税战的跌幅,甚至连关税战前一个交易日的跌幅也都修复。

豪华的股东名单

尽管估值重心一直在下移,但看上开润股份的机构可不在少数。截止到2025Q1,除了实际控制人及其一致行动人、董监高外,前10大股东清一色均为机构,有社保基金、公募基金、保险资金、甚至还有养老基金,这样的股东名单堪称阵容豪华。

截止到2025Q1,有接近30%的流通股被机构持有,而上一个季度2024Q4,这个比例更是高达40.85%。事实上,过去5年,机构持股占开润股份的流通股比例一直处于15%~42%的区间,即便是在受疫情影响严重的年份,机构也做到了不离不弃,用机构抱团股来描述开润股份也不为过。

被抱团的逻辑

能被机构抱团,能被社保基金、养老基金、保险资金、公募基金同时看上,自然有开润股份的独到之处。

一方面是公司稳健扎实的基本面。得益于公司前瞻的战略布局,2017年公司就开启了全球化的步伐,并在印度成立制造基地。2019年公司收购耐克核心供应商印尼宝岛工厂(PT.Formosa Bag Indonesia和PT.Formosa Development)100%股权,切入耐克供应链体系,并在四年内使所收购公司收入增长6倍以上,这也使得开润股份一举成为包袋和行李箱代工龙头企业。根据2025年4月27日公开调研纪要,目前开润股份已在中国、印尼、印度等多地建厂布局全球化产能,目前公司海外产能占比已超过70%。得益于开润股份的前瞻性布局,从2016年IPO后公司迎来了高速增长,到2019年疫情前,公司营业收入从7.76亿增长至26.95亿,CAGR高达51.44%;归母净利润由0.84亿增长至2.26亿,CAGR高达39.08%。得益于2016~2019年期间的爆发性增长,彼时资本市场慷慨的给到了开润股份30~70倍的PE(TTM)。

另一方面,是潜在的第二成长曲线。自2020年起,开润股份先后三次收购了上海乐嘉28.70%、7.25%、15.9%的股份,2024年7月,公司对上海乐嘉持股比例达51.85%,开始并表。上海乐嘉于2006年开始与优衣库合作,是优衣库纺织服装核心供应商之一,具备从面料研发、织造、染整、印(绣)花到成衣的垂直一体化生产能力。对于上海乐嘉的收购被视为开润股份推动公司将代工制造品类从包袋&箱包领域延伸至行业规模更大的纺织服装及面料生产制造领域,由于二者在制造工艺、供应链及工厂管理等方面具有高度协同性,因此对开润股份来说,收购上海乐嘉,不仅是第二成长曲线的开拓,也带给了“1+1>2”更高的协同效应预期,这也是疫情期间公司业绩受损、但机构持股“不离不弃”的重要原因。

被暂时证伪的“1+1>2”协同效应

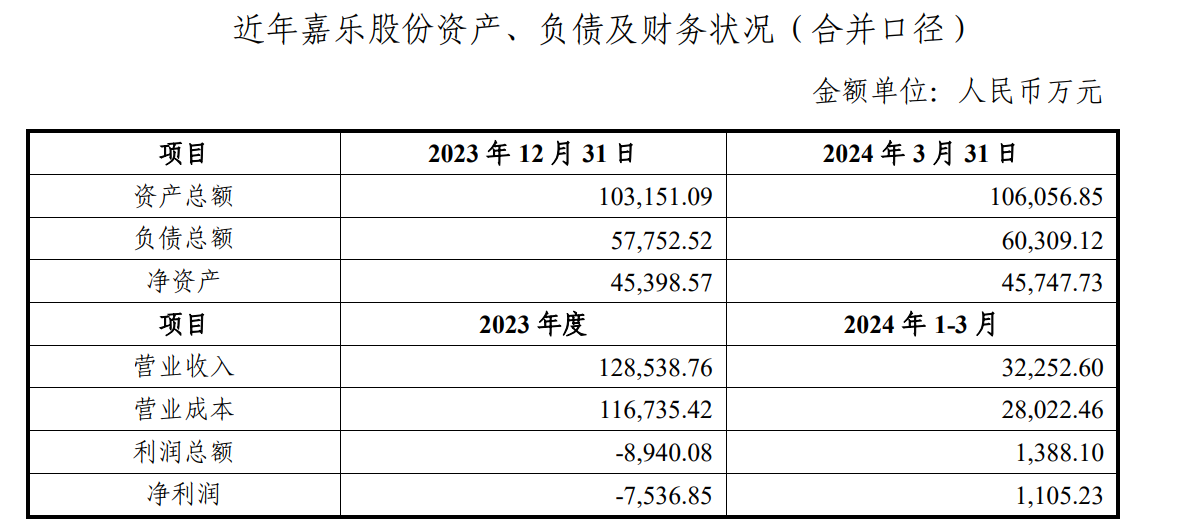

根据2024年6月5日公司收购上海乐嘉的公告:2023年上海乐嘉实现营业收入12.85亿元(平均单季度营业收入3.21亿元),净利润亏损7537万元;2024Q1实现营业收入3.23亿元,净利润扭亏转盈1105万元。

上海乐嘉于2024Q3并表,2024H2开润股份实现营业收入24.08亿,较2023H2的15.48亿同比增长约8.6亿,考虑到2023年上海乐嘉单季度营业收入约3.21亿,可以毛估估认为2024H2上海乐嘉的营业收入约6.5亿。由此,剔除并表因素后,2024H2开润股份的营业收入约17.5亿,同比增速为13.05%,较2024H1的营收增速17.66%边际下滑。进一步的,假设2025Q1上海乐嘉的营业收入与2024Q1持平,均为3.23亿,则剔除并表因素后,开润股份2025Q1营业收入约9.11亿,同比2024Q1仅增长0.11%。

也就是说,自上海乐嘉并表后,2024Q3~2025Q1的财务数据表明, “1+1>2”的协同效应遗憾地被暂时证伪了。

大众证券报

2025-05-16

公司研究室

2025-05-16

估值之家

2025-05-16

估值之家

2025-05-16

经济观察报

2025-05-15

估值之家

2025-05-15

证券之星资讯

2025-05-17

证券之星资讯

2025-05-17

证券之星资讯

2025-05-17