来源:估值之家

2024-04-15 13:21:23

(原标题:凤生纸业主板IPO:业绩蹊跷暴增、关键指标与行业及可比公司波动趋势相反,前两大客户高度异常、主营业务成本构成高度异常)

造纸术是一项古老而伟大的发明,它改变了人类的生活方式,并对人类文明的发展产生了深远的影响。1900多年以来,造纸术走过了从中国到世界、从古代到现代的辉煌历程,在原料、工艺方面都因时代发展而发生变化,为全人类文明的进步和思想文化的交流传播,发挥了无与伦比的作用。

现代公司化、机械化的造纸业,涌现出了一大批A股上市公司。近期,坐落于四川省犍为县的一家纸企四川凤生纸业科技股份有限公司(以下简称“发行人“或”凤生纸业“)也试图登陆A股。

凤生纸业主营业务为竹浆板、竹浆生活用纸原纸和竹浆生活用纸成品纸的研发、生产、加工和销售,主要产品包括竹浆板、生活用纸原纸和抽纸、卷纸、手帕纸、厨房用纸等成品纸,涵盖生活用纸“制浆-浆板-原纸-成品纸”全产业链。目前,发行人拥有制浆产能15万吨/年、原纸产能18万吨/年、成品纸产能9万吨/年。

发行人于2023年6月已向上交所递交了主板上市的申请材料,保荐人为民生证券,审计机构为大信会计师事务所。欲向社会公众公开发行人民币普通股不超过10,000万股,募集55,555.56万元,其中35,555.56万元用于年产15万吨特种纸技改项目,20,000万元用于补充营运资金。

估值之家在研读其招股书、问询函及其他公开资料后发现,发行人历史沿革较为复杂:多次工商登记与实际情况不符、曾经存在股东人数超50人情况、曾经实物出资未经评估、曾经注册资本新增未有历次注册资本变更相应的验资报告、曾经国有持股方转让未履行国资评估备案手续、工商登记股东与实际股东不符等问题,目前虽已通过履行货币出资补足、政府出具文件、《证明函》、出具《验资复核报告》、签订股权转让协议等方式进行了整改,但其股权争议或潜在纠纷、权属是否清晰等可能还存在的风险不容忽视。

除此之外,发行人业绩“蹊跷”暴增、前两大客户高度异常、主营业务成本构成高度异常、募投项目合理性存疑等问题,或将成为监管审核进一步问询关注的重点。

一、业绩“蹊跷”暴增,关键指标与行业、可比公司波动趋势相反

1.2022年业绩暴增与造业行业趋势不匹配

据招股书,发行人盈利情况如下:

单位:万元

由表可见,发行人2022年实现了业绩的爆发式增长,其中营业收入增长率为30.88%,毛利增长率为1.46倍,净利润增长率达2.98倍,好一副波澜壮阔的发展蓝图。

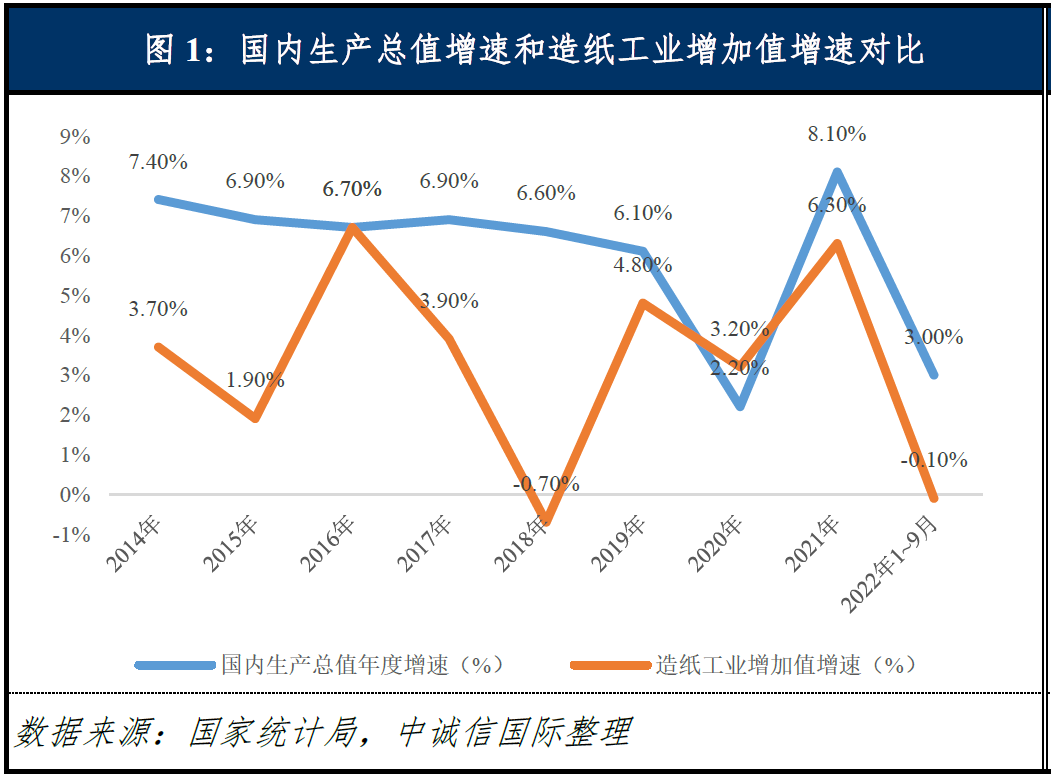

但诡异的是,凤生纸业2022年盈利能力的突飞猛进却与行业发展逆向而行。造纸行业是典型的顺周期行业,其景气程度与宏观经济走势呈现显著的正相关关系。据相关资料显示,2022年以来,木浆等原材料价格持续上涨导致成本攀升,而下游需求受疫情影响市场需求萎缩,行业景气度下降。根据中国造纸协会统计数据显示,2022年1-10月规模以上造纸和纸制品企业利润总额同比下降40.36%,行业面亏损升至26.76%。宏观经济与造纸行业关联趋势如下图所示:

清晰可见,2022年以来造纸行业完全呈下行态势,且其波动相较宏观经济的波动更为剧烈,这与2022年发行人一枝独秀的业绩增速严重背驰。

2.营收、毛利率、ROE等关键指标波动趋势与可比公司波动趋势相反

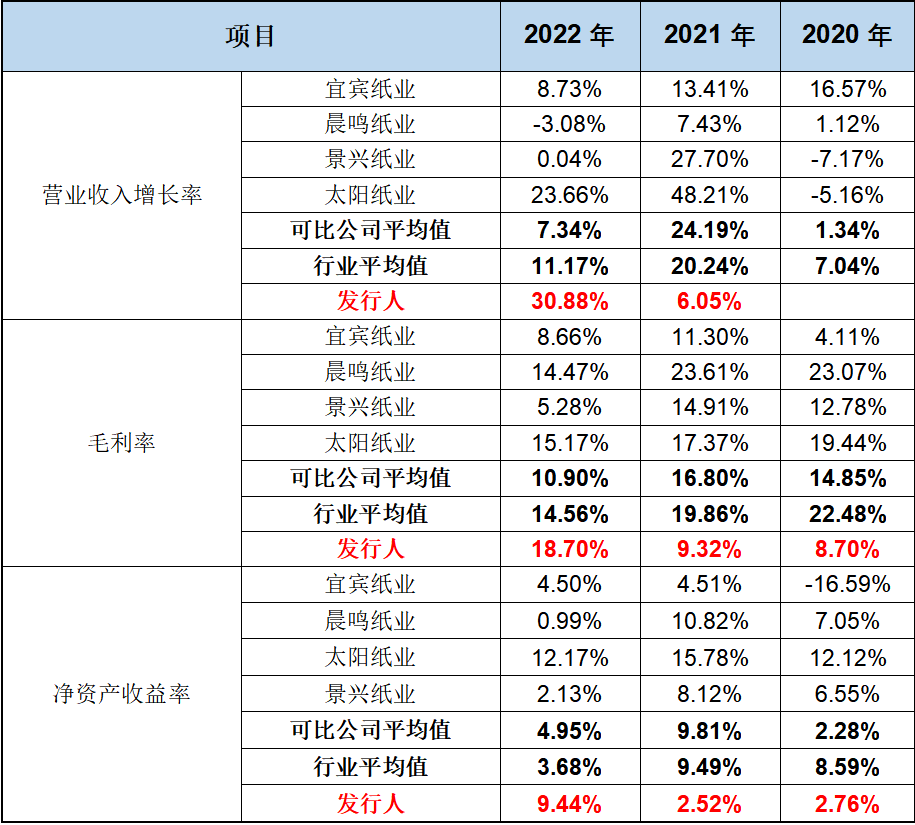

具体到中观层面,一样可以观察到与发行人业绩增速不符的证据。经整理,行业平均、行业可比公司平均营业收入增长率、毛利率和净资产收益率情况如下:

注1:行业平均值数据来源于上市公司造纸行业均值。

由上表可见,在营业收入增长率指标上:行业均值由2021年的20.24%下降至2022年的7.34%,可比公司平均值亦是下降,说明市场需求量是相对萎缩的;在毛利率指标上:行业均值由2021年的19.86%下降至2022年的14.56%,可比公司均值呈现同向变动;在净资产收益率指标上:行业均值由2021年的9.49%下降至2022年的3.68%,降幅高达61%,可比公司均值仍与行业走向一致(尤其是作为发行人主要竹浆竞争对手的宜宾纸业也并没有表现出与发行人业绩增速趋同的特点)。

此外,近年来,造纸行业集中度越来越高,龙头优势明显,主要原因有三,一是,造纸行业整体趋于成熟,净利润同比增速偏低,龙头企业可以较好的降低成本,提高毛利率,而中小企业难以匹敌。龙头企业可以通过和上游纸浆厂签订长协价格稳定成本、通过热电联产等方式降低能源使用成本,以及扩大生产通过规模效应降低单吨成本。二是,造纸行业属于高污染高耗能行业,能评、环评的获批难度增加,大厂相对容易获得环评和能评的通过,原先的产能也较多,而小厂则很难获得产能的扩张。三是,造纸行业下游需求分散,大厂可以扩充品类、平滑下游需求的波动,而小厂商可能仅有少量的纸品生产,一旦下游需求不振,则容易亏损。令人惊叹的是,作为中小企业的凤生纸业,在面临2022年行业尽显疲态时,竟然可以脱离“地心引力”独立运行,完全没有毛利率提升、净利润增长的烦恼,超越像晨鸣纸业、太阳纸业这样的龙头企业,在估值之家看来或许发行人仅有业绩包装可以完成。

所以,不论是行业还是可比公司2022年都显示出利润遭受较大侵蚀,与前述2022年行业发展特征一致,那么发行人的亮眼业绩自然值得高度质疑!

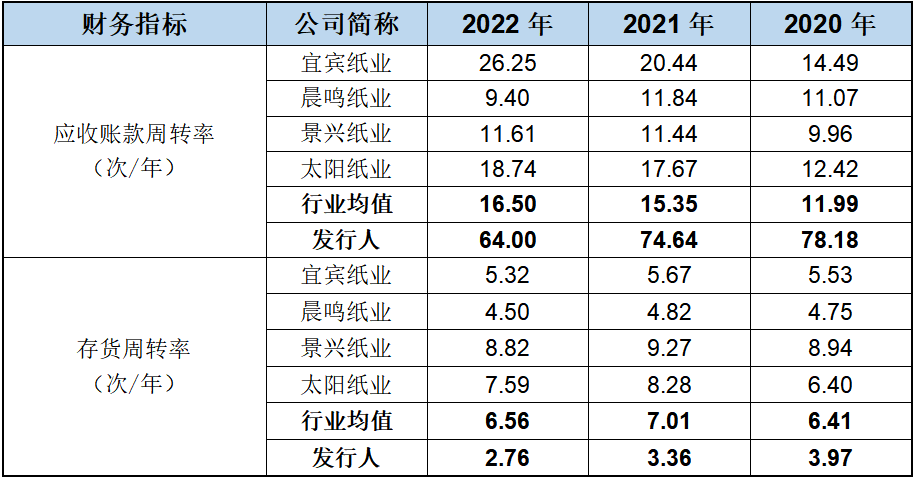

另一方面,在应收账款和存货周转率财务指标上,同样指向发行人业绩猫腻的可能,如下表:

由表可知,发行人应收账款周转率远远高于行业均值,对此发行人表示:“主要是因为信用政策大部分是先款后货,因而账期很短”,该解释似乎合理有据,可截然相反的是,发行人的存货周转率2020年、2021年和2022年分别低于行业均值2.44、3.65和3.80。

一个企业应收账款流转较快时,存货流转速度并不会太慢,通常情况下,存货周转率应当是行业平均值的1.5倍以上,属于良好水平。当存货周转率低于行业平均值时,可能存在存货过剩、管理不力等问题,当然还可能是存在虚增收入成本,导致存货周转率严重不协调。尽管是因制竹浆工艺需维持3-4个月的原竹库存形成原材料备货,也不会产生如此大的差异,最起码应与直接竞争对手宜宾纸业的存货周转率相近。

我们同样可以反过来分析,存货周转率等于营业成本除以存货平均余额,根据此计算公式,假设发行人存货平均余额固定(2022年存货平均余额23,367.75万元,2021年存货平均余额33,687.52万元),再结合发行人与行业均值报告期内存货周转率差异,可以推算出2021年和2022年存货周转率差值对应的营业成本应分别为85,292.27万元和128,012.56万元,而发行人2021年、2022年营业成本申报数为78,474.41万元、93,050.10万元,两者相差甚远。换句话说,就是在应收账款周转率高开,存货周转率低走且与宜宾纸业、行业均值存较大差异情况下,可能意味着发行人存在少结转营业成本或虚增收入的可能。

二、前两大客户高度异常:是否涉及不当利益输送?

据招股书,发行人报告期末前五大客户收入总计4.95亿元,占收入总额比43.58%,分别是青岛嘉彩纸业有限公司(以下简称:“青岛嘉彩”)、四川石化雅诗纸业有限公司(以下简称:“石化雅诗”)、富平云商供应链管理有限公司、厦门建发浆纸集团有限公司和宜宾丝丽雅进出口有限公司。经估值之家查询和整理后,前二大客户情况如下:

①第一大客户:青岛嘉彩2022年收入额1.86亿元(占比16.36%),成立于2020年7月,小微企业(注册资本500万元,实缴资本0万元,社保缴纳人数8人),2021年成为第三大客户,2022年已是第一大客户。

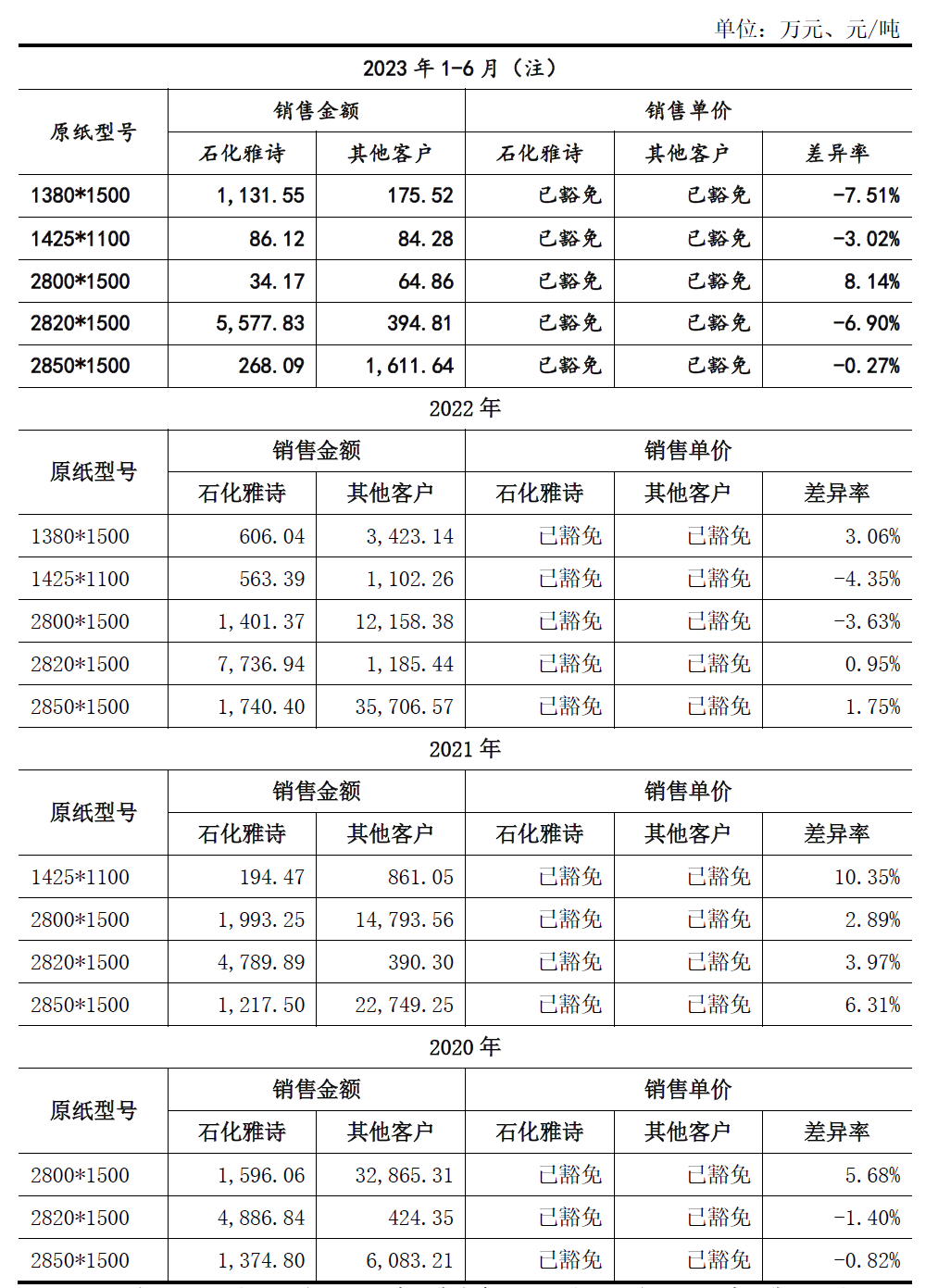

②第二大客户:石化雅诗2022年收入额1.42亿元(占比12.45%),2020年6月入股发行人,持股0.84%,名副其实的关联交易方。其与发行人报告期内原纸交易详情如下:

通过上述信息,我们可以发现两大诡异之处:一是青岛彩纸新成立不久即成为首要客户,实力微小,社保缴纳人数也寥寥无几,因此不能排除青岛彩纸成为发行人收入美化载体的可能性;二是石化雅诗报告期内突击入股,且存在发行人向石化雅诗销售原纸的单价整体略高于向其他客户销售同型号原纸的单价,又突击入股还高价购买发行人原纸,不仅成为利益既得者也是利益输送者,因此不能排除石化雅诗突击入股和高价购纸系发行人操纵收入途径之一的可能性。

由于上表原纸销售明细表单价已豁免、没有销售数量,我们无法推断出具体涉嫌虚增金额,但基于上表销售单价差异率,我们大致可以估算出因石化雅诗高价采购,2020年至2022年涉及的收入应在1,000万元以上。

针对关联交易石化雅诗整体略高于其他客户销售单价的原因,发行人解释称,“主要系石化雅诗对原纸柔软度、纸浆分布均匀度要求更高。为满足石化雅诗产品的需求,对于型号相同的原纸,销售给石化雅诗的原纸在生产上使用品质更好的柔软剂以提高原纸柔软度、打浆工序中耗能更大以使原纸纸浆分布更均匀,故向石化雅诗销售相同型号的原纸单价略高于向其他客户销售的单价”。

该解释不合逻辑之处在于:若柔软剂是单价变高的推手,那么为何某些型号的原纸是价格更低呢?柔软剂可能真的很无辜。

三、主营业务成本构成高度异常

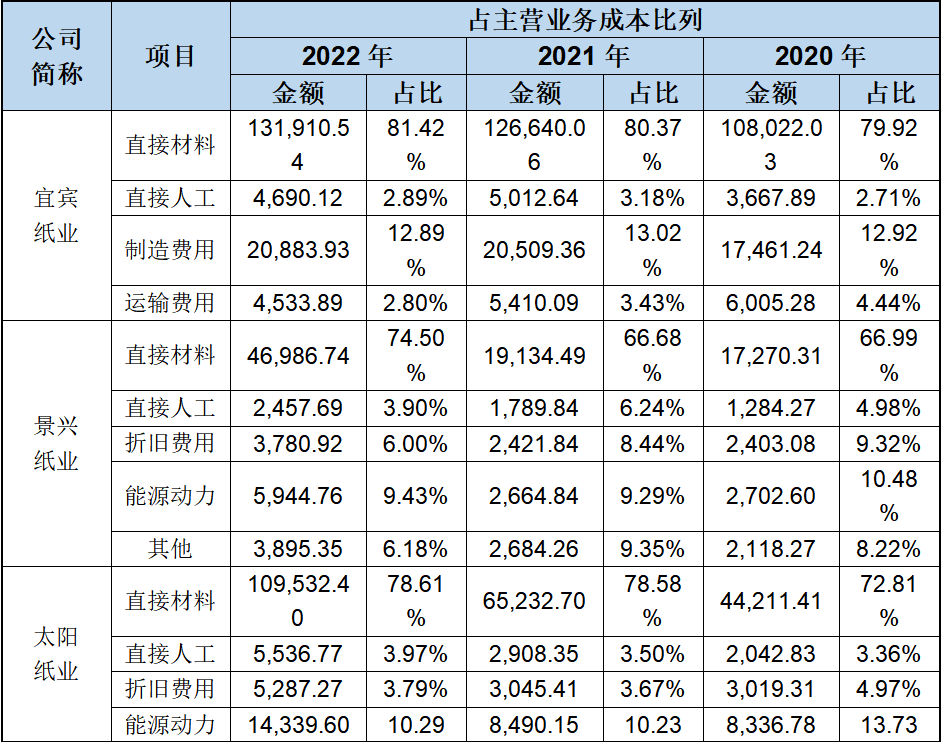

据招股书,行业可比公司和发行人主营业务成本结构占比如下:

单位:万元

结合上表,估值之家将会从行业可比公司和发行人自身进行综合解析:

1.直接材料分析

经简单计算,上表中行业可比公司直接材料占比平均值2020年、2021年、2022年分别为73.24%、75.21%和78.18%,发行人分别是58.10%、58.81%和57.25%,远远低于行业均值。

如若说木浆成本高于竹浆是合理化理由,但不要忘了,我们研判的是直接材料比重,成本单价高低影响的是绝对值而不是相对值。何况与发行人直接对标的竹浆纸企宜宾纸业一样是 “竹浆纸及深加工一体化”(形成了以竹林基地建设、竹片加工、制浆造纸、终端制造、产品营销为一体的全产业链经营发展模式)企业,其直接材料占比均值却为80.57%。可以说,发行人直接材料占比异常极大可能是发行人直接材料不实的信号。

2.直接人工、能源动力分析

通过上表,我们可以看到,发行人2021年、2022年直接人工占比均是2.98%,能源动力占比均是23.61%,一般而言,生产制造企业当年的营业成本金额会随原材料价格和成本确认时点而变动,其比重会在一个大致范围,而不是某个固定的值,发行人如此恒定的比例,难道是倒扣数据的成果?

值得一提的是,发行人能源动力平均值占比为22.55%,直接高于竞争企业(宜宾纸业)制造费用占比均值9.61%,大于另外两家行业可比公司能源动力占比均值11.97%,不得不说发行人的成本数据可能“陷阱”颇多。

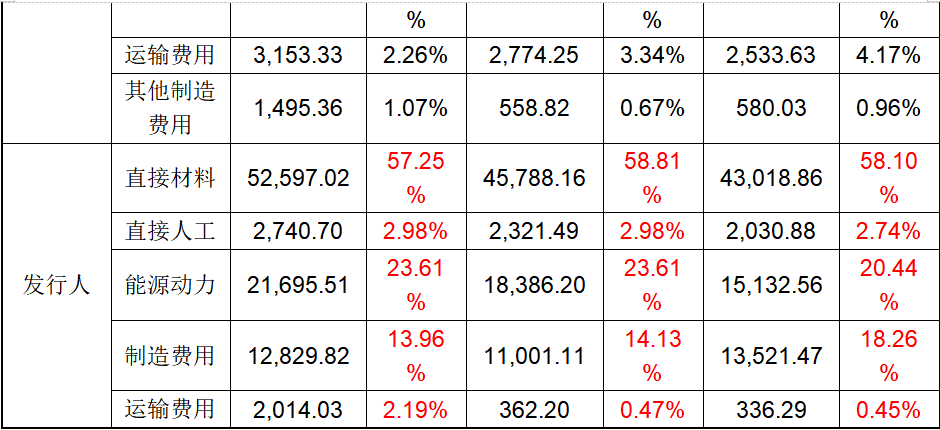

3.制造费用分析

据招股书数据信息,经估值之家整理后,发行人报告期内折旧摊销费用发生数与三项费用折旧摊销数(未披露营业成本中折旧摊销金额)勾稽情况详见表一:

单位:万元

正常而言,生产制造企业的折旧摊销费用会计入销售费用、管理费用、研发费用和生产成本中,而制造费用一般包括间接材料费(间接消耗的材料成本)、间接人工费用(不直接参与产品生产的成本或其他不能计入直接人工的成本)、折旧摊销费(固定资产折旧、无形资产摊销等)和其他支出(劳动保护费、国家规定的相关环保费、修理期间的季节性和停工损失等)。因而我们可以判断,上表报告期内的差额数应归集在发行人制造费用。

而当期发生的制造费用会分配至已结转收入产品的主营业务成本和期末在产品、发出商品和库存商品中,再参照发行人披露的当期主营业务成本占比情况,估值之家计算出凤生纸业折旧摊销占比存重大疑虑,如表二所示:

单位:万元

可以知道,发行人计入主营业务成本的折旧费用占比远高于行业均值,又一项费用显示出较大异常,而且折旧费用费用化和资本化的调剂,直接影响当期利润。

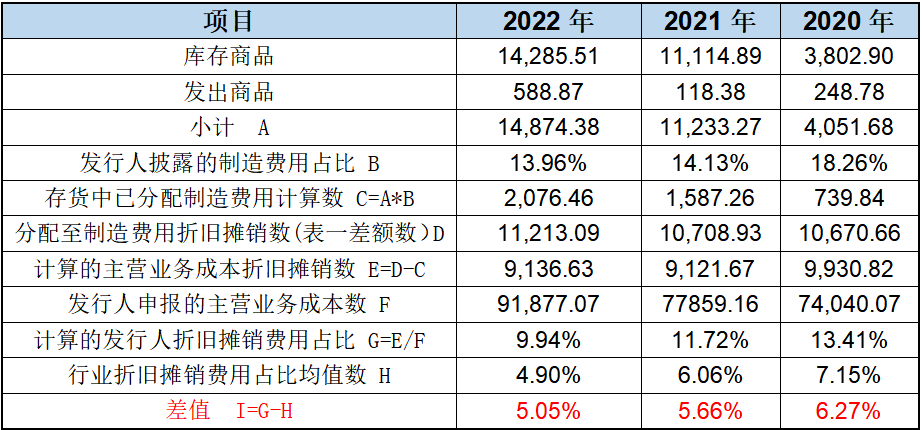

4.运输费用分析

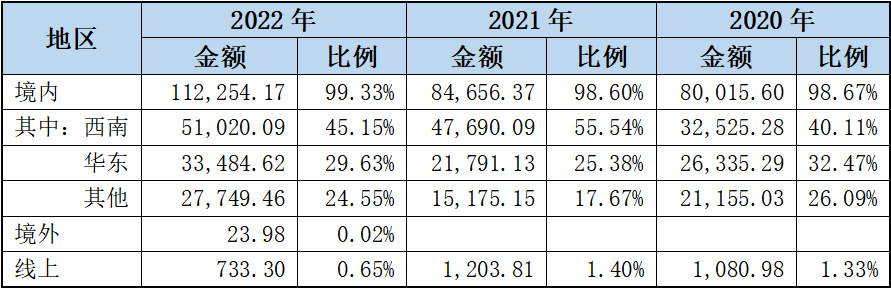

据发行人招股书信息:“线下境内销售地区主要集中于西南地区和华东地区,主要系:以成都、重庆为核心的成渝经济区,该经济区人口总数多、经济总量大,是国内最大的生活用纸消费市场之一,吸引了大量中小生活用纸下游加工厂在西南地区进行产业布局,运输费用占生活用纸成本的比重较大”。换言之,运输费用主要发生在西南和华东地区。

上表中发行人运输费用2020年、2021年占比分别是0.45%和0.47%,2022年则上升至2.19%,该波动趋势与收入分布状况并不相符,如下表:

由表可知,发行人2021年西南、华东地区和其他地区收入较2020年增长4,640.77万元,运输费用增长25.91万元,增长比例0.56%。

而2022年西南和华东地区收入较2021年增长15,023.49万元,其他地区增长12,574.31万元,合计27,597.80万元,按照每增加4,650万销售额,运输费用增长26万匡算的话,2022年运输费用大致增加154万元。事实是,2022年运输费用较2021年增长1,651.83万元,增长比例高达5.99%,显得格外扎眼,假如不是利益输送(运费服务供应商有关联方)产生巨幅提价的动力那很可能就是成本数据的调整。

综上,发行人部分成本构成几乎都与行业可比公司、直接对标企业存在重大差异或部分成本规律变动,都足以表明发行人营业成本数据拼接或调整的嫌疑极大!

四、募投项目合理性存疑

据招股书,发行人拟向社会公众公开发行人民币普通股不超过10,000万股,募集55,555.56万元,其中35,555.56万元用于年产15万吨特种纸技改项目(食品包装纸),20,000万元用于补充营运资金。

从资本结构看,发行人2020年、2021年、2022年资产负债率分别是24.73%、26.69%、13.54%,行业平均值分别是60.17%、59.16%、57.75%,发行人资产负债率处于行业较低水平。需要我们注意的是,上市公司资产负债率已是经过上市股权融资稀释过后的了,如果发行人IPO成功,它的资产负债率更是会进一步降低,如此低的负债率,不难快速获取低成本的债务融资,况且发行人已经有现成未使用的57,000万元(问询函中披露信息)银行授信额度,可以说是秒补企业内部资金的不足,带来财务杠杆效应,达到快速转型,不知还为何还苦苦追寻冗长复杂、成本更高、控制权容易分散的IPO之路?

从行业发展看,虽说特种纸是高壁垒与成长性兼具的造纸细分小市场,成长性较大宗纸更优,当前时点,龙头已在各细分领域与下游客户建立较强粘性,并凭借规模、产业链一体化布局等保障成本优势,通过柔性化生产灵活应对市场需求变化、保障动销稳健,行业竞争已由无序进入有序周期,龙头依托供应链一体化、集中趋势明确。因此,特种纸在规模、资金、技术、渠道上看进入壁垒较大宗纸更高。

我们以发行人募投的重点特种纸食品包装纸为例,公开资料显示,2015年至2022年食品包装纸市场规模从120.6万吨增长至307.3万吨,2015-2022年CAGR为14.30%,行业成长属性明显。但2022年中国食品包装纸行业的竞争格局主要以五洲特纸、冠豪高新、太阳纸业、博汇纸业、宜宾纸业和仙鹤股份为主导,六家企业市场份额已占据2/3(其中五洲特纸占比约21.9%),可以说完全是特种纸行业集中度越趋明显的缩影。

另据美团研究院、国盛证券研究数据显示,餐饮行业(含外卖)食品包装纸预测2024年至2025年将有353.39万吨增量释放,而前述龙头企业预计未来2年已有超300万吨新增产能落地,龙头企业的产能规划领先性、市场反应快速性,一般的纸企可能望尘莫及。

凤生纸业作为一个主营产品为竹浆板和生活用纸原纸、成品纸靠代加工,无过硬自创品牌的中小纸企,在当前时点切入特种纸赛道,恐怕又要沦为特种纸的代加工厂。

公司研究室

2026-02-27

电鳗快报

2026-02-26

公司研究室

2026-02-24

电鳗快报

2026-02-24

公司研究室

2026-02-16

公司研究室

2026-02-14

证券之星资讯

2026-02-28

证券之星资讯

2026-02-28

证券之星资讯

2026-02-28