行业风口丨半导体板块大涨超5%,多家设备龙头业绩报喜,行业能否走出下行周期?哪些细分赛道有投资机会?

来源:证星观察

2024-02-29 14:24:47

(原标题:行业风口丨半导体板块大涨超5%,多家设备龙头业绩报喜,行业能否走出下行周期?哪些细分赛道有投资机会?)

2月的最后一个交易日,半导体板块早间大幅反弹。

2月29日,半导体(申万二级)低开高走,盘中快速拉升,一度涨逾5%。午间收盘有所回落,上涨3.94%;截至发稿,午后涨超5%。光刻机、光刻胶、存储芯片、先进封装等相关概念涨幅居前。

(图源:同花顺iFinD)

主力资金方面,半导体板块早盘获主力资金净流入超20亿元。

个股方面,耐科装备20CM涨停,京仪装备、复旦微电、芯动连科、华亚智能等涨超10%,中微公司、盛美上海、拓荆科技等均涨超6%。

消息面上,近日多个半导体设备龙头披露2023年业绩快报,好于市场预期,有效提振了板块情绪,其中此外,有机构发布最新数据显示,2023年第四季度电子产品和集成电路(IC)的销售额有所增长,预计全球半导体制造业将于2024年复苏。

值得注意的是,近期国内芯片行业再传出海利好,有中国芯片企业在美胜诉。机构指出,这对中国相关产业的发展将是一个不错的机会窗口期。

当地时间2月27日,美国旧金山的法官玛克辛·切斯尼在非陪审团审判后裁定福建晋华无罪。历时五年,福建晋华在美国摆脱了所谓“经济间谍”和其他刑事指控。美媒报道称,美国司法部打击中国所谓“窃取知识产权”的行动受挫。

2023年,半导体行业由于下游需求疲软,整体处于下行周期。未来,半导体行业复苏路线如何演绎?哪些细分产业链值得关注?

多个半导体设备龙头业绩报喜,超出机构预期

随着财报季的到来,据21财经此前报道,A股半导体公司中业绩情况有喜有忧。其中,2023年业绩预增的公司集中在半导体设备行业。

近日,多个半导体设备行业龙头逐步披露2023年财报。

- 2月28日晚间,中微公司发布业绩快报,2023年实现营收62.64亿元,同比增长32.15%;归母净利润17.86亿元,同比增长52.67%。

- 同日,盛美上海披露2023年年度报告,2023年实现营收38.88亿元,同比增长35.34%;归母净利润9.10亿元,同比增长36.21%。

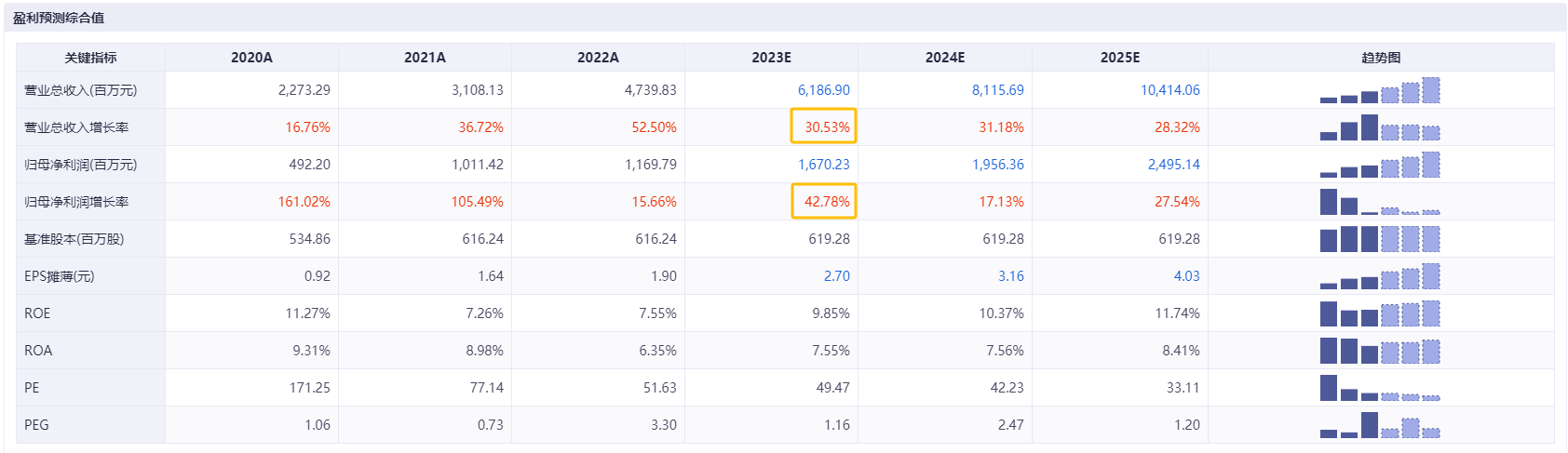

以中微公司为例,公司2023年盈利水平超出机构预测。截至2月29日,同花顺iFinD终端显示,近6个月机构覆盖中微公司的研报中,综合预测公司2023年营收、归母净利润为30.53%、42.78%。

(图源:同花顺iFinD)

东莞证券指出,2023年,半导体行业整体处于“周期下行—底部复苏”阶段,受行业景气度影响,半导体利润端整体承压。具体来看,受益国内晶圆厂建厂潮兴起,以及国产半导体设备在内资晶圆厂中份额提升,半导体设备行业景气高企。

半导体制造业有望开启复苏,存储芯片价格已企稳反弹

据国际半导体产业协会(SEMI)近日发布数据,预计2024年全球半导体制造业有望开启复苏。其中,全球半导体设备规模有望达到1053.1亿美元,同比增长4%,晶圆制造设备销售额有望达到931.6亿美元,同比增长3%,其中存储客户将是重要驱动,同比增长有望突破10%。

SEMI数据显示,2023Q4电子产品销售额同比增长1%,是自2022下半年以来首次增长,并预计2024年实现同比增长3%。同时,随着需求改善和库存正常化,IC销售额在2023Q4恢复增长,同比增长10%。SEMI预计2024Q1 IC销售额将强劲增长18%。

此外,半导体资本支出和晶圆厂利用率在2023H2经历大幅下降后,预计将从2024Q1开始温和复苏。晶圆厂产能利用率从2023Q4的66%小幅提高至2024Q1的70%。

存储芯片价格作为行业风向标,备受机构关注。据TrendForce集邦咨询研究显示,DRAM产品合约价自2021Q4开始下跌,连跌八季,至2023Q4起涨。NAND Flash方面,合约价自2022Q3开始下跌,连跌四季,至2023Q3起涨。

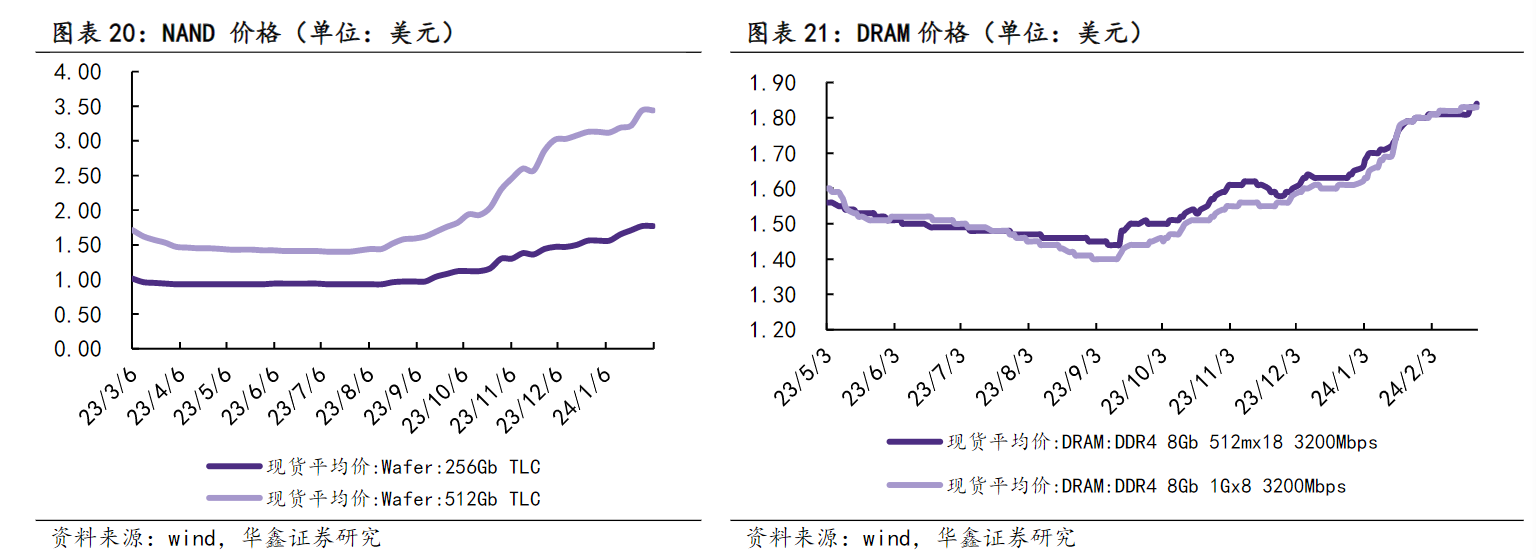

华鑫证券指出,受益于上游头部供应商减产以及2023Q4消费电子市场有所恢复,存储芯片价格整体已呈现回升趋势。

- NAND方面:Wafer Flash 512Gb TLC现货平均价从2023年7月底开始回升。

- DRAM方面:DRAM: DDR4 8Gb 512mx18 3200Mbps现货平均价从2023年9月中旬开始持续上涨,2024年2月23日上涨至1.84美元。

(图源:华鑫证券)

展望未来,在面对2024年市场需求展望仍保守的前提下,二者价格走势均取决于供应商产能利用率情况。光大证券预测,DRAM和NAND Flash在2024年有望连续4个季度涨价。

- 2024Q1:DRAM合约价季涨幅约13%—18%;NAND Flash则是18%—23%。

- 2024Q2:部分供应商已在2023Q4、2024Q1调升产能利用率,NAND Flash买方也将在2024Q1陆续完成库存回补。因此,DRAM、NAND Flash在2024Q2合约价季涨幅皆收敛至3%—8%。

- 2024Q3:进入传统旺季,需求端预期来自北美云端服务业者(CSP)的补货动能较强,两者合约价季涨幅有机会同步扩大至8%—13%。

- 2024Q4:在供应商能够维持有效的控产策略的前提下,涨势应能延续。

投资建议

中信证券:受国际环境影响,预计2024年国内头部晶圆厂扩产将更加积极,国内头部晶圆厂的扩产势头迅猛。考虑到美国及其盟友对中国半导体产业的限制逐渐加大,各大晶圆厂对供应链安全重视程度提高,预计将带动国产设备、零部件和材料需求的快速提升。

华鑫证券:存储行业有望迎来新一轮景气度周期。建议关注【东芯股份、普冉股份、兆易创新、北京君正、澜起科技、聚辰股份】以及模组厂商【江波龙、朗科科技】。

东莞证券:建议从AI创新、周期复苏、和国产创新三方面把握半导体板块投资机遇。

- AI创新:关注数据中心硬件层面的AI芯片、服务器PCB、IC载板、DDR和先进封装等细分受益领域,此外可关注国产CPU/GPU等自主算力产业链相关企业;

- 周期复苏:把握半导体封测、存储芯片、射频、CIS的复苏节奏与厂商库存情况;

- 国产创新:随着内资晶圆厂产能持续扩张,叠加下游需求持续复苏,国内半导体设备和材料企业有望进一步深化国产创新进程,市场份额有望加速渗透,带来显著的订单增量。

(本文信息不构成任何投资建议,刊载内容来自持牌证券机构,不代表平台观点,请投资人独立判断和决策。)

证星观察

2025-01-28

证星观察

2025-01-27

证星观察

2025-01-27

证星观察

2025-01-27

证星观察

2025-01-27

证星观察

2025-01-27