珍宝岛资产出售“先斩后奏”,信披“补丁”难掩内控失守,业务反复摇摆陷营收六年轮回困局

来源:证券之星资讯

2025-07-02 15:01:01

证券之星 刘凤茹

一笔溢价出售子公司、获利高达4.2亿元(占2022年净利227%)的重大交易,竟在完成近两年后才被珍宝岛(603567.SH)“补票”披露。5月底,珍宝岛及多名高管遭上交所通报批评,直指严重违反审议程序与信披规则。内控形同虚设——这已是公司年内第二次因信披问题“吃罚单”。

证券之星注意到,比内控问题更严峻的是其经营颓势:在反复调整业务结构(从倚重工业到押注药材贸易又被迫收缩)的摇摆中,珍宝岛2024年营收规模大幅萎缩至27.02亿元,意外回到六年前(2018年)水平。尽管工业板块“重挑大梁”,但毛利率下滑、应收账款激增、存货逼近15亿元,叠加一季度营收净利“腰斩”、现金流告负等问题正拷问着这家药企的经营根基。

再触监管红线,重大交易“先斩后奏”两年才“补票”

根据珍宝岛5月30日披露的公告显示,上交所对珍宝岛、时任董事长方同华、时任总经理闫久江、时任财务负责人王磊、时任董事会秘书张钟方予以通报批评。此次通报批评源于珍宝岛未按规定及时履行相应审议程序和信息披露义务,事涉出售资产事宜。

证券之星注意到,这笔交易最早可以追溯到2023年8月。珍宝岛4月2日披露的公告显示,公司已于2023年8月将全资子公司虎林市方圣医药科技有限公司(简称“虎林方圣”,现已更名为“哈尔滨市方圣医药科技有限公司”)100%股权转让给黑龙江和晖制药有限公司(以下简称“和晖制药”),交易价格为4.25亿元,包括虎林方圣股权转让金额为500万元和应付转让方技术秘密转让费4.2亿元(其中1.71亿元公司前期已取得,剩余技术转让费2.49亿元)。股权交易价格较账面价值溢价318万元。

虎林方圣于2022年9月15日成立,注册资本42005万人民币。截至转让前,标的公司无实际业务,主要经营范围为技术服务、技术开发、技术咨询、技术交流、技术转让、技术推广等。2022年、2023年及2024年前三季度,虎林方圣净利润分别为-14.2万元、49.6万元、122.83万元。

谈及出售资产的原因,珍宝岛表示,虎林方圣持有黄芪注射液2ml、血塞通注射液2ml、舒血宁注射液10ml、刺五加注射液20ml等批文,与珍宝岛及子公司现有的批文属于同品种不同规格。根据公司整体布局,为进一步盘活公司资产,将持有上述批文的虎林方圣予以出售。

证券之星注意到,该交易事项已于2023年8月办理完成,和晖制药已按协议约定于2024年将全部转让款支付完毕,交易完成后公司获得财务净收益约4.2 亿元,占2022年经审计净利润的227%。

根据《上海证券交易所股票上市规则》(2022年1月修订)“重大交易”相关规定:交易产生的利润占上市公司最近一个会计年度经审计净利润的50%以上,且绝对金额超过500万元,上市公司除应当及时披露外,还应当提交股东大会审议。按照相关规则,显然已经达到了提交股东大会审议的标准。

但珍宝岛前期未按规定及时履行董事会、股东大会审议程序和信息披露义务即办理完成交易事项。时隔近两年后,珍宝岛补充披露:该事项已举行董事会补充审议通过,目前尚需提交公司股东大会补充审议。珍宝岛试图“打补丁”,但最终为内控缺陷付出代价。

事实上,珍宝岛在信披上已有“前科”。2024年4月,黑龙江证监局向珍宝岛药业、控股股东黑龙江创达集团以及相关高管发出警示函。函中明确指出,相关交易没有依规定及时走完信息披露和内部审议流程。2024年9月,珍宝岛因对2023年第一季度报告、半年度报告、第三季度报告的主要会计数据、主要财务指标及2023年年度报告的分季度主要财务数据进行会计差错更正,导致多期定期报告财务数据披露不准确,被上交所对珍宝岛及相关责任人予以通报批评。

业务摇摆六年轮回,工业重担难挽毛利颓势

内控失守之外,珍宝岛不稳定的经营也令人担忧。

据了解,珍宝岛2015年上市,分别在哈尔滨、虎林、鸡西设有生产基地,共有21个生产车间,43条生产线,可生产冻干粉针剂、小容量注射剂、大容量注射剂、口服溶液、合剂、糖浆剂、口服固体制剂(片剂、胶囊剂、颗粒剂、丸剂)、煎膏剂、原料药、中药饮片等剂型,现已形成原料药、化学制剂、中药制剂、生物制剂的产品布局,主要业务分为医药工业、医药商业及中药材贸易三大板块。

上市前三年,珍宝岛营收规模双位数增长呈逐年上升趋势,2018年经历收入下跌小插曲后,2019年-2022年营业收入持续增长,2022年42.19亿元的收入达到上市高点,此后两年又持续萎缩:2023年营收规模下滑至31.44亿元,降幅为25.5%;2024年同比下降13.9%至27.02亿元,又回到2018年的水平。

证券之星注意到,业绩起伏背后,珍宝岛主动进行战略性业务调整。2020年,受注射用骨肽从国家医保目录中剔除影响,该产品销量下滑,珍宝岛当年生物制剂产品营业收入下降 55.18%。随后,珍宝岛调整了经营结构,发力中药材贸易。

2021年,珍宝岛商业及药材销售实现总收入26.06亿元,一举反超工业的收入。其中,中药材贸易营业收入增加176.77%,达到21.89亿元,占到母公司总营收的半数以上。

2022年,中药材贸易为珍宝岛贡献28.06亿元的收入,占比达66.5%。不过,中药材贸易毛利率较低,带来营收的同时也却拉低了公司整体毛利率,由2020年的56.02%降至2022年的17.55%。

2023年中药材价格波动较大,珍宝岛逐步缩减中药材贸易业务规模,当年营业收入骤降71.68%,导致当年商业及药材销售的总营收缩水64.6%至11.08亿元。到了2024年,中药材贸易营收仅有1.51亿元。

2024年,珍宝岛工业板块实现营收23.76亿元,同比增长20.23%,重回第一大业务梯队,但盈利能力却大不如前。2024年该业务毛利率为60.85%,同比减少3.52个百分点,远不及2020年(业务调整前)85.32%的水平。

珍宝岛解释称,工业板块毛利率下降,主要受产品销售结构调整影响。2024年口服品种占总体销售收入的38%,同期增加16个百分点。公司口服品种毛利率低于公司平均毛利率,口服品种收入占比提升导致工业板块整体毛利率降低。

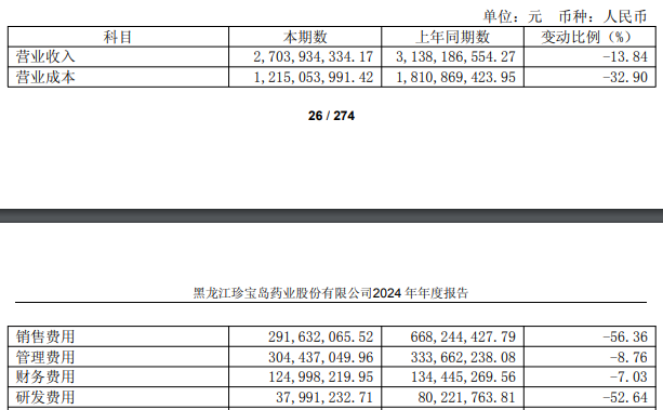

证券之星注意到,珍宝岛的利润随着收入下滑,2024年归母净利润为4.38亿元,同比下降7.3%。在2023年扣非后净利润低基数(-3184万元)及医药工业板块收入、利润增加且整体费用下降多重因素叠加下,珍宝岛2024年扣非后净利润为4.03亿元,同比大增1365.5%。根据财报,2024年珍宝岛的研发费用、销售费用同比“腰斩”,管理费用同比下降8.76%。尽管缩减了开支,但未能回到2017年扣非后净利润4.7亿元的最好水平。

逾30亿应收款压顶,半成品存货激增藏隐忧

让人担忧的是,应收账款与收入变动趋势相悖。

年报显示,2024年末珍宝岛应收账款期末账面价值30.93亿元,同比增长28.49%,占营业收入比重114.39%。珍宝岛披露主要系目标客户群体发生变化,发货商业也由原来配送商业向客户指定商业调整。公司应收账款医药配送组合和非医药配送组合账面余额分别为5.04亿元、28.41亿元,其中账龄在1-2年应收账款期末余额占比分别达到43.25%、39.49%,1-2年应收账款占比较高的原因及合理性遭上交所拷问。

珍宝岛回复称,2022年4月30日首批中成药省际联盟集采执行,采购期两年,2024年4月底结束,预计2024年初第三批中成药集采工作启动,首批集采品种将接续采购。因此,2023年底,部分商业客户提出增量货物需求,布局新年度市场以及抢占新标前销售机会。但最终集采时间推迟,造成部分医疗机构回款延迟。另一方面,公司产品主要系处方药,销售终端为各级医疗机构。2023年的产品主要销售区域为东北区域,销售收入占医药工业收入的53.24%,因经济环境及医保控费等因素影响,客户回款周期延长,导致公司1-2年账龄的应收账款较高。公司依据授信制度,结合行业状况,根据客户企业性质、注册资本、实缴资本、业务状况、资产情况、回款周期、上年度实际销售额、历史资信等因素对客户资信进行评估,确定每个客户的资信额度及资信期限。资信期限视各区域回款规律设定,原则上一般为90天-180天。在业务推进过程中,公司会针对超账期或超额度的重点客户按公司制度规定的流程权限审批后,给予客户增加临时授信。

由于销售规模、销售回款同比减少,往来款结算减少,珍宝岛今年一季度的经营活动产生的现金流量净额降至-2.67亿元。

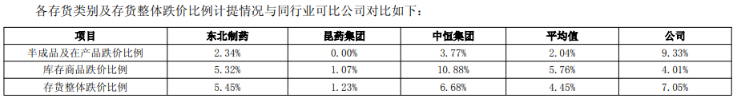

同为引人关注的还有存货。2024年末珍宝岛存货账面价值14.88亿元,同比增长106.42%。其中,半成品、库存商品分别为7.48亿元、6.02亿元,同比增长392.11%、58.42%,公司披露系应对集采后市场需求,增加产品储备所致。报告期内公司对半成品、库存商品分别计提存货跌价准备0.81亿元、0.25亿元。

珍宝岛表示,公司根据测算结果计提存货跌价准备,符合会计准则规定。经与同行业公司对比,公司存货整体跌价计提比例高于可比公司平均水平,存货跌价准备的计提是充分的。

更为严峻的是,今年一季度珍宝岛业绩“亮红灯”:营收同比下降58.03%至4.69亿元;归母净利润同比下降74.33%至7529.54万元,扣非后净利润降幅超七成。(本文首发证券之星,作者|刘凤茹)

中访网

2025-07-03

证券之星诉讼公示

2025-07-03

证券之星诉讼公示

2025-07-03

证券之星诉讼公示

2025-07-03

证券之星诉讼公示

2025-07-03

证券之星诉讼公示

2025-07-03

证券之星资讯

2025-07-02

证券之星资讯

2025-07-02

证券之星资讯

2025-07-02