国金证券:给予千味央厨买入评级

来源:证星研报解读

2024-04-29 11:10:39

国金证券股份有限公司刘宸倩近期对千味央厨进行研究并发布了研究报告《短时业绩承压 看好长期成长》,本报告对千味央厨给出买入评级,当前股价为36.39元。

千味央厨(001215)

业绩简评

2024年4月27日公司披露年报&一季报,2023年实现营收19.01亿元,同比+27.69%;实现归母净利润1.34亿元,同比+31.34%;实现扣非归母净利润1.23亿元,同比+27.19%。2024Q1实现营收4.63亿元,同比+8.04%;归母净利润0.35亿元,同比+14.16%;扣非归母净利润0.34亿元,同比+14.05%。

经营分析

23年大B业务表现亮眼,期待小B提速。分渠道来看,2023年直营/经销分别收入7.75/11.18亿元,同比+49.89%/+14.73%,直营渠道受益于餐饮复苏表现亮眼。直营渠道方面23年公司加大对大客户服务力度,截至23年底公司大客户数量为197家,同比增长27.93%,直营渠道前五大客户收入合计同比实现+61.79%。经销渠道方面公司加强渠道建设力度,重点聚焦核心经销商发展,截至2023年底公司经销商1541个,同比+33.77%,细分经销商数量增加明显,前20%经销商实现+18.43%。公司24Q1收入端表现承压,主要系大B渠道略有承压,公司小B经销客户培养顺利。

公司主营业务分产品来看,2023年公司油炸类/烘焙类/蒸煮类/菜肴类分别实现营收8.70/3.55/3.73/2.95亿元,同比+24.33%/+29.16%/+26.41%/+38.63%,在传统大单品保持优势的基础上,新打造的大单品烧卖/年年有鱼/春卷分别同比+157.95%/+94.12%/+76.26%,春卷有望成为下一个过亿大单品。

24Q1毛利率略有提升,净利率同比略增。公司2023/2024Q1分别实现毛利率23.70%/25.45%,同比+0.29/+1.50pct,实现净利率6.97%/7.44,同比+0.19/+0.47pct。公司费用端相对稳定,2023年销售/管理/研发费用率分别为4.68%/8.43%/1.11%,分别同比+0.76/-0.91/+0.05pct;24Q1销售/管理/研发费用率分别为5.89%/8.35%/1.06%,同比+0.81/+0.54/0.23pct。

盈利预测、估值与评级

公司持续开拓B端大客户业务,随着新客户的持续开拓与新品的持续投放,大B端有望稳健增长。小B端公司积极开拓核心经销商与细分经销商,随着餐饮的逐步好转有望加速成长,公司双轮驱动长期成长。预计公司24-26年收入为22.9/27.5/33.1亿元,同比+20%/20%/20%;归母净利为1.65/2.04/2.57亿元,同比+23%/+23%/+26%。对应EPS为,1.67/2.05/2.59元,对应PE为21/17/14X,维持“买入”评级。

风险提示

大B业务稳定性受损;餐饮需求恢复不及预期;行业竞争加剧等。

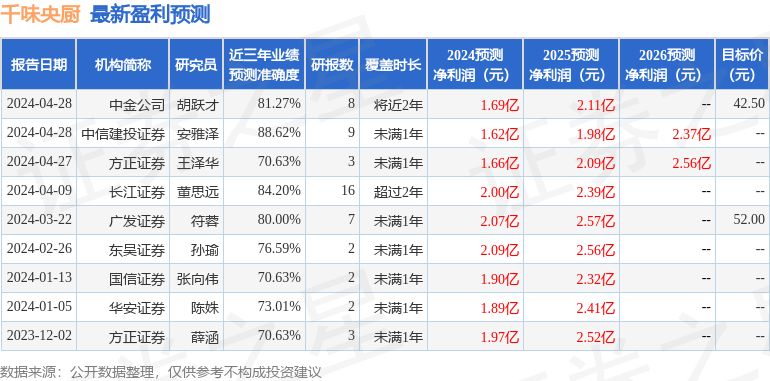

证券之星数据中心根据近三年发布的研报数据计算,中信建投证券安雅泽研究员团队对该股研究较为深入,近三年预测准确度均值高达88.62%,其预测2024年度归属净利润为盈利1.62亿,根据现价换算的预测PE为21.46。

最新盈利预测明细如下:

该股最近90天内共有18家机构给出评级,买入评级15家,增持评级3家;过去90天内机构目标均价为52.0。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

证星研报解读

2024-05-16

证星研报解读

2024-05-16

证星研报解读

2024-05-16

证星研报解读

2024-05-15

证星研报解读

2024-05-15

证星研报解读

2024-05-15

证券之星资讯

2024-05-16

证券之星资讯

2024-05-16

证券之星资讯

2024-05-15